Начиная с 2018 года в РФ государство может стать нетто-заемщиком как на внутреннем, так и на внешнем рынке. В Казахстане государство останется крупным кредитором

Аналитическое кредитное рейтинговое агентство (АКРА) открывает серию исследований, посвященных построению полной карты долговых рынков России и Казахстана, где баланс долговых отношений пока в полной мере не покрывается официальной статистикой.

Долговой рынок оказался одним из самых инерционных за 25 лет постсоветской трансформации. Советское прошлое определяет низкую долю финансового сектора в долговой системе России и Казахстана (государство до сих пор выполняет многие функции финансовых институтов). Объем долгового рынка России (223% ВВП) и Казахстана (311%) мал по сравнению с объемом долгового рынка стран ЕС (более 600% ВВП). Передача государством функций страхования (включая, возможно, и пенсионное) финансовым институтам и увеличение спектра страхуемых рисков будут формировать спрос на более развитый внутренний рынок облигаций. Более низкая инфляция, допускающая снижение номинальных ставок, позволит накопить более высокие уровни долга при сохранении затрат на обслуживание.

Начиная с 2018 года в РФ государство может стать нетто-заемщиком как на внутреннем, так и на внешнем рынке. Однако если будет применяться новое бюджетное правило для федерального бюджета, после 2020 года Россия вернется к роли кредитора. Роль государства как нетто-заемщика традиционна для развитых экономик, но нетипична для сырьевых. В Казахстане государство останется крупным кредитором.

С момента введения санкций доля долга, уязвимого к вынужденному погашению, упала в России с 15 до 13%. Верхняя оценка доли долговых активов, ликвидность которых может быть ограничена при расширении санкций, — 21,5%.

Переход к плавающему курсу стал более серьезным вызовом для финансового сектора Казахстана, чем России. Причина — менее сбалансированная валютная структура баланса банковского сектора Казахстана. После последней девальвации несколько крупных банков страны были лишены лицензий. В долгосрочном периоде подстройка потребует сокращения доли долларовых депозитов либо замещения внешних валютных кредитов нефинансового сектора внутренними.

Долговые рынки России и Казахстана отличаются от долговых рынков развитых стран меньшей ролью государства и финансового сектора

Доступ на внешние долговые рынки обеспечивается также их известностью и размером.

Структура долговых отношений в экономике связана с тем, как устроен бизнес основных отраслей, с ролью экономики в мировом разделении труда, особенностями институтов. Кроме того, играют роль уровень и дифференциация доходов населения.

Россия и Казахстан достаточно сильно отличаются от стран еврозоны по каждому из этих пунктов. В России и Казахстане, экспортерах природных ресурсов, действует гибкое налогообложение добывающих отраслей, что объясняет малую роль государства как внутреннего заемщика во времена бума на сырьевых рынках. При этом стерилизация части валютной выручки экспортеров в прошлом привела к тому, что центральные банки сформировали относительно крупные международные резервы (частично в виде внешнего долга). В то же время валютный операционный поток компаний-экспортеров создает естественный хедж и возможности для валютного заимствования, что объясняет сравнительно большой внешний долг нефинансовых компаний в целом. Относительно малое проникновение финансового посредничества в экономику объясняется не только невысоким уровнем взаимного доверия после трансформации и молодостью инфраструктуры рынка, но и институциональной инерцией: даже спустя 25 лет после перехода к рыночной экономике государство по-прежнему играет ключевую роль в перераспределении доходов и в страховании.

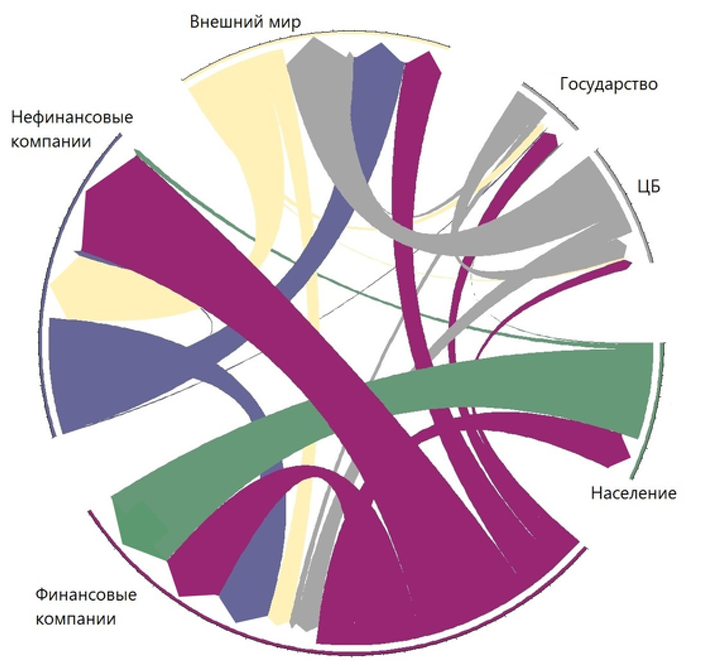

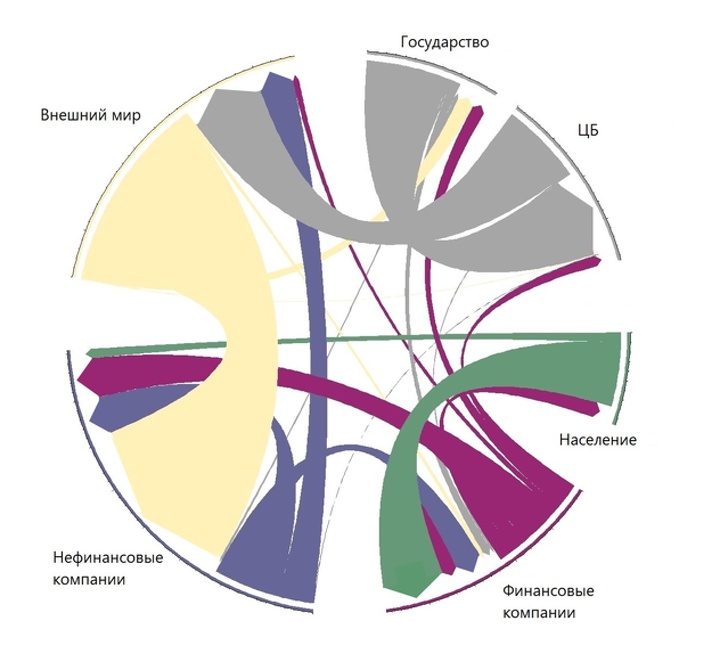

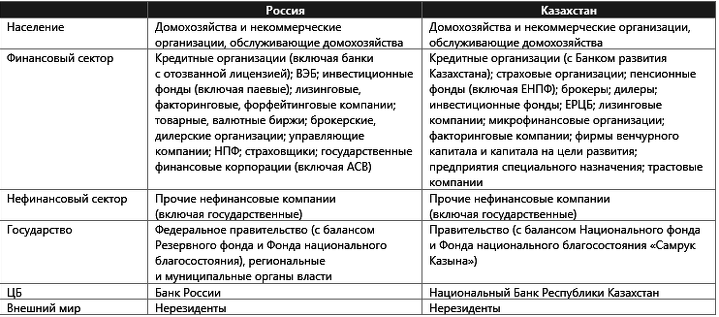

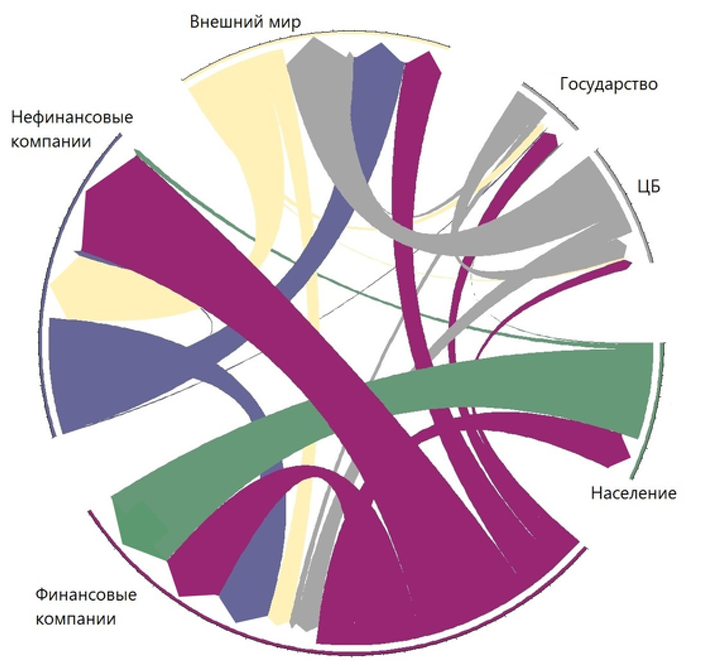

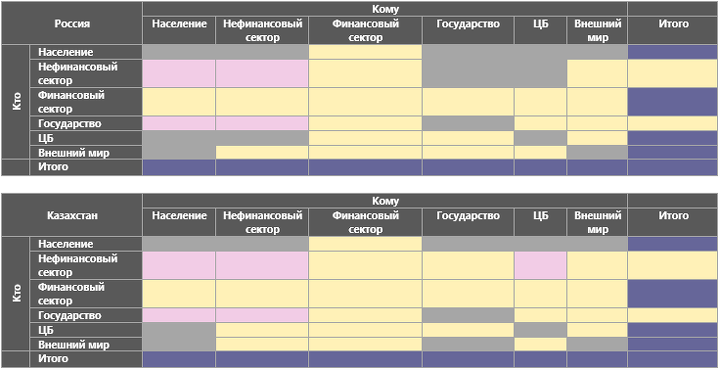

На рисунках 1–3 показаны долговые отношения в форме кредита, займа, депозита или долговой ценной бумаги (запас, а не поток).

Направление стрелки — от кредитора к заемщику. Толщина стрелки пропорциональна доле долга сектора в суммарном долге экономики, поэтому толщины несопоставимы между графиками разных стран, а отражают внутристрановую значимость.

Рисунки построены на базе оценки таблиц «кто — кому», полученных путем сведения информации из разнородных статистических источников с использованием предположений, описанных в Приложении 1.

Рисунок 1. Взаимные долговые требования в России, данные на 01.01.2017

Около 60% внешнего долга нефинансовых компаний Казахстана составляет долг компаний страны перед своими акционерами-нерезидентами.

Рисунок 2. Взаимные долговые требования в Казахстане, данные на 01.01.2017

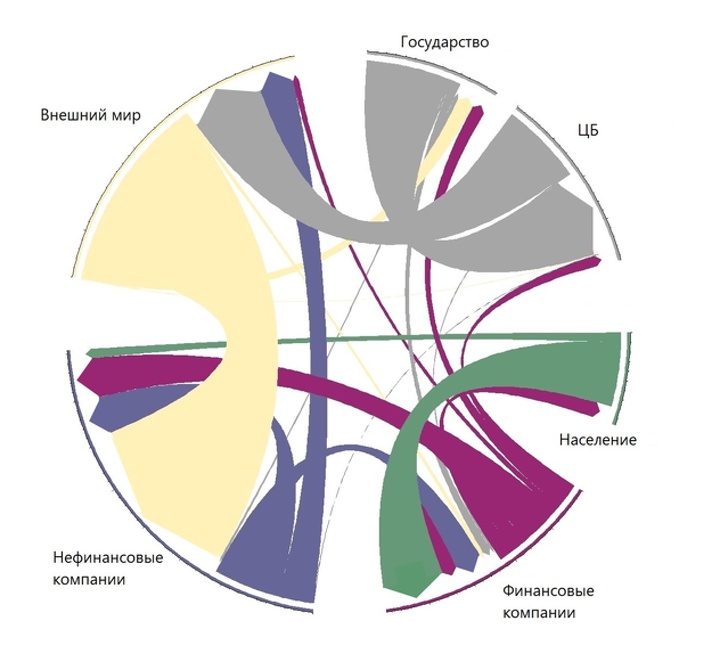

Роль финансового посредничества и долговых отношений внутри финансового сектора существенно выше в еврозоне, чем в России или в Казахстане.

Рисунок 3. Взаимные долговые требования в еврозоне, данные на 01.01.2017

Долговой рынок России: временный переход государства в режим заемщика

В начале 2017 года в еврозоне общий долг к ВВП составлял более 600%.

Переход к профициту ликвидности в банковской системе снижает долг банков перед ЦБ начиная с 2015 года.

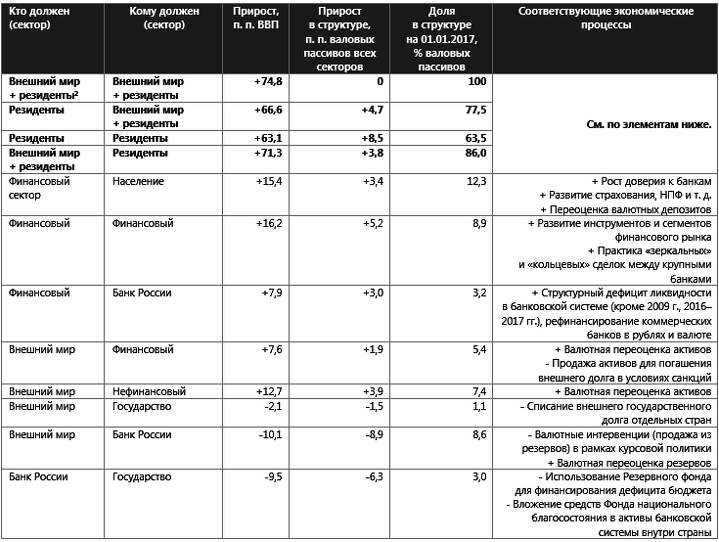

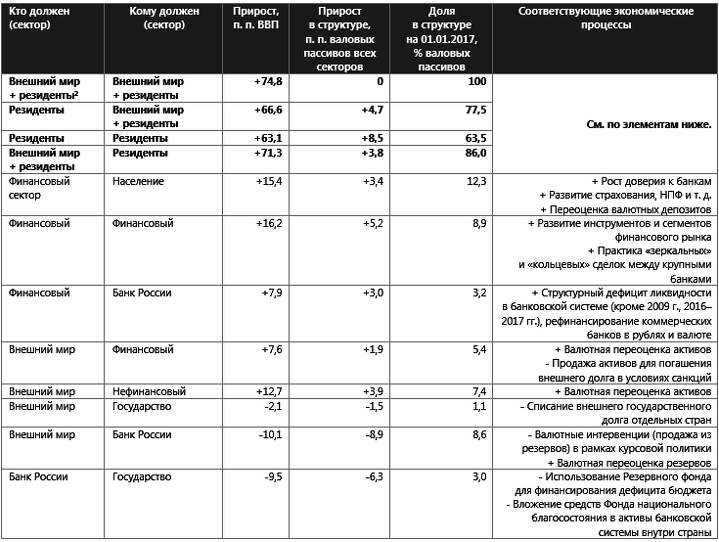

С 2008 по начало 2017 года в России объемы долговых требований резидентов выросли со 152 до 223% ВВП (+71 п. п. ВВП, или в 3,6 раза в номинальном выражении). На внутреннем рынке наибольший вклад в эту динамику внесли депозиты и другие требования населения, долговые требования внутри финансового сектора, кредитование банками нефинансовых компаний (включая облигации), а также долг коммерческих банков перед Банком России (суммарно по четырем видам долга: +52,8 п. п. ВВП). Общий растущий тренд внутреннего долга связан с постепенным развитием направлений финансового рынка, повышением доверия к контрагентам и отчасти с переоценкой валютной составляющей. При этом рост нельзя назвать равномерным по секторам или по времени — изменения в структуре рынка отражают смену внешних условий и внутренние экономические процессы (см. Таблицу 1).

Таблица 1. Основные изменения в структуре долговых требований в России с 2008 по 2017 год

Без учета долгов внешнего мира внешнему миру. В таблице перечислены только самые крупные структурные изменения.

См. исследование АКРА «Новое правило снизит нефтегазовую зависимость российского бюджета» от 6 июня 2017 года.

См. исследование АКРА «Долговая стратегия российских регионов: выбор в пользу облигаций» от 14 февраля 2017 года.

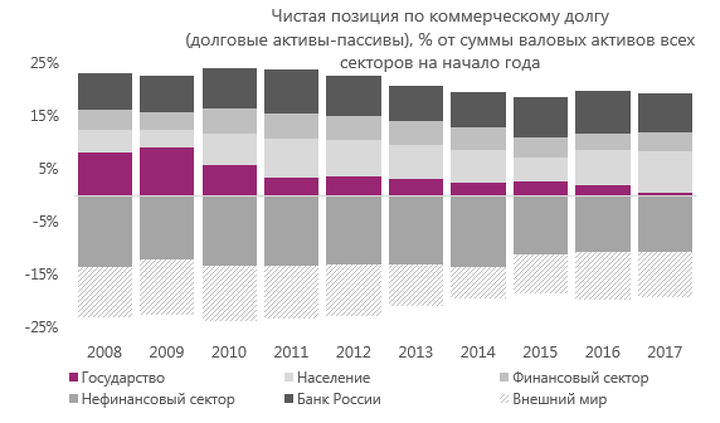

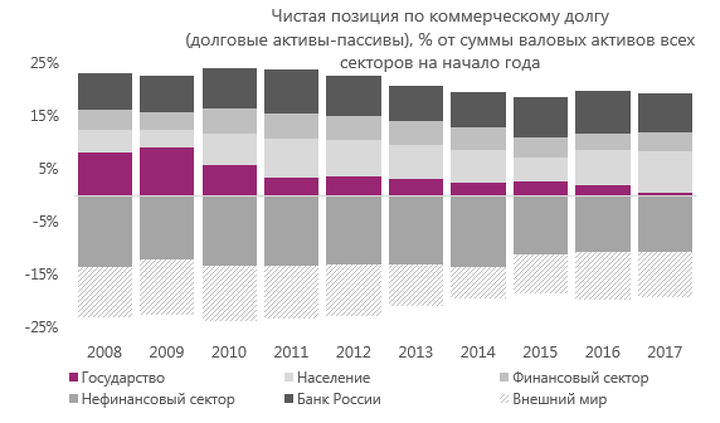

Отношение к коммерческому долгу как к направлению вложений и как к направлению финансирования эволюционирует, что может приводить к изменению ролей на долговом рынке. За 10 лет на российском рынке изменения затронули в основном роль государства. Если в 2008 году большие относительно экономики бюджетные резервы позволили государству выступать в роли нетто-кредитора, то использование Резервного фонда и стремление к долговому финансированию дефицита сделают его в 2018 году нетто-заемщиком (см. Рисунок 4). Впрочем, по мере перехода к новому правилу федерального бюджета и снижения дефицита государство, вероятно, вернется к роли нетто-кредитора.

Рисунок 4. Государственные органы станут нетто-заемщиками после 2018 года

См. прогноз АКРА «В 2016 году частные пенсионные фонды обогнали госфонд по активам, к 2020-му обойдут и по числу застрахованных лиц» от 23 мая 2017 года.

См. прогноз АКРА «Риски в ОСАГО и в инвестиционном страховании угрожают стабильности роста» от 30 марта 2017 года.

При этом основными нетто-кредиторами остаются Банк России и население. И если первый в основном накопил положительную позицию за счет размещения международных резервов в иностранные активы без участия посредников, финансовые активы населения являются пассивами финансового сектора: их рост повышает значимость финансового посредничества в целом3. Мы ожидаем, что данный процесс органично продолжится благодаря развитию накопительных или квазинакопительных элементов в пенсионной системе и расширению практики страхования рисков как физических, так и юридических лиц. Эти же сегменты рынка будут формировать спрос на более развитый внутренний рынок облигаций, таким образом мультиплицируя эффекты своего роста на финансовый рынок.

Дополнительным драйвером роста может стать устойчиво низкая инфляция, допускающая снижение номинальных ставок и возможность накопления более высоких уровней долга при сохранении доли текущих доходов, идущих на обслуживание (проблема закредитованности смягчается).

Доля долговых пассивов, уязвимых к вынужденному погашению, упала в России до 13%

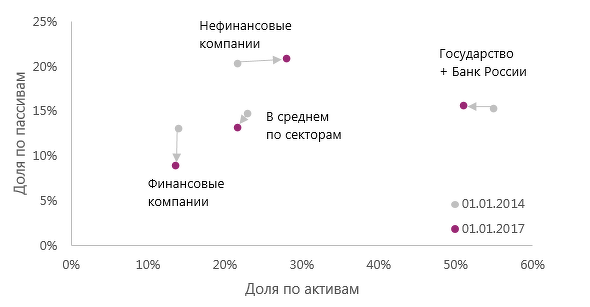

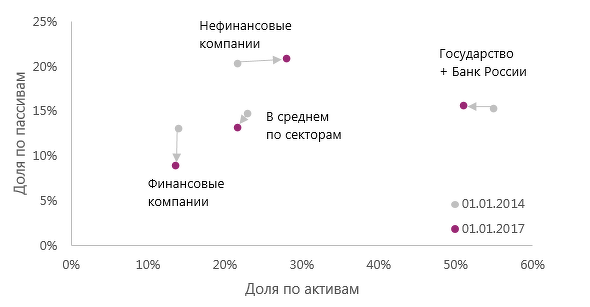

Понимая степень влияния внешнего мира на долговой рынок России, можно, в частности, наглядно увидеть масштаб последствий для балансов в результате возможного ужесточения режима финансовых санкций. На начало 2017 года доля внешнего мира в долговых отношениях финансовых компаний составляла 13,5% по активам и 9% по пассивам (см. Рисунок 1). С момента введения первых санкций (в 2014 году) финансовые компании были вынуждены погашать внешний долг. В результате его вклад в пассивы снизился примерно на четверть.

Долг может формально подпадать под определение внешнего, являясь по сути внутренним.

Для нефинансовых компаний долговые отношения с внешним миром важнее как в относительном (46% по активам и 35% по пассивам), так и в абсолютном выражении. Но при этом нефинансовые компании и более защищены от ограничения возможностей рефинансирования: в среднем около 40% плановых погашений долга приходится на внутригрупповой долг, который легче рефинансировать, что примерно совпадает с долей внешнего долга перед прямыми инвесторами в общей сумме долга. Кроме того, более 60% внешнего долга относится к компаниям, валютная ликвидность которых поддерживается выручкой от экспорта нефти и газа.

Наконец, отношения государственных органов с внешним миром в основном состоят в размещении Банком России международных резервов в долговые инструменты (потенциально уязвимые к ограничению ликвидности).

В целях оценки уязвимым к вынужденному погашению считается весь внешний долг, кроме внутригруппового. Уязвимыми к ограничению ликвидности считаются все внешние долговые активы, но для нефинансовых компаний взята лишь часть, пропорциональная доле внутригруппового долга в пассивах.

Верхняя оценка доли уязвимых к вынужденному погашению долгов резидентов составляет 13,3%. Ограничение ликвидности в худшем случае могло бы коснуться 21,5% долговых активов.

Рисунок 5. Верхняя оценка доли долговых активов и пассивов, потенциально уязвимых к ужесточению финансовых санкций

Подстройка экономики Казахстана к плавающему валютному курсу еще не завершена

Как и в России, около 60% внешнего долга Казахстана приходится на добывающие компании.

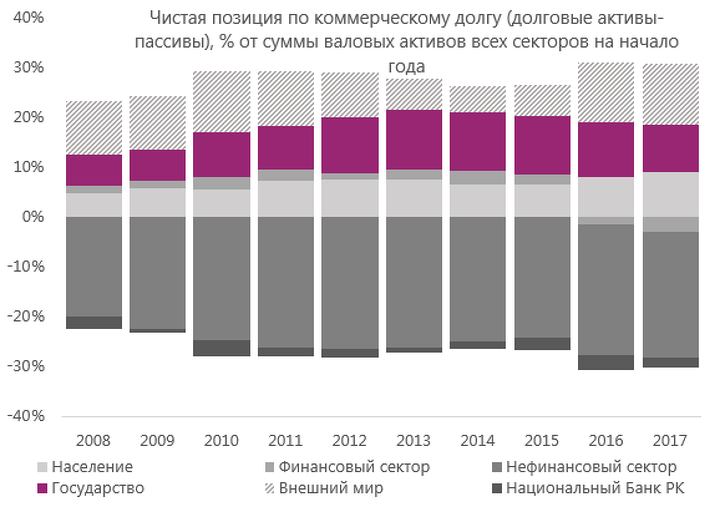

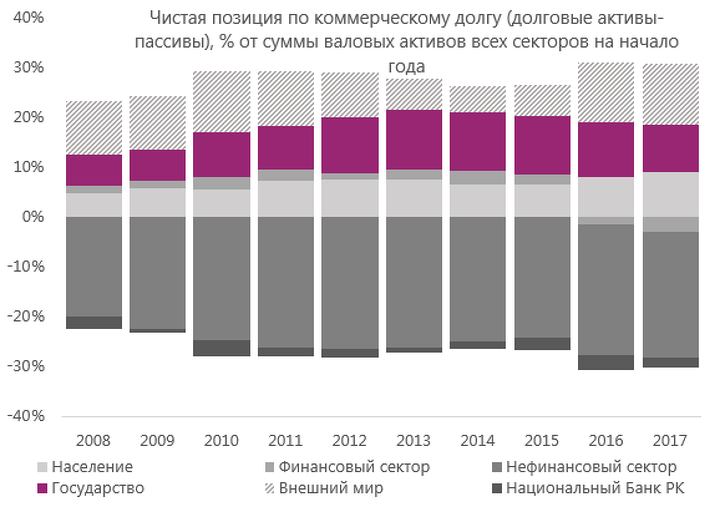

Отношение величины суммарного коммерческого долга резидентов к ВВП в Казахстане больше, чем в России: в 2008 году оно составляло 267%, а на начало 2017 года — 311%. В номинальном выражении долг за указанный период повысился в четыре раза. Со стороны пассивов наибольший вклад в этот рост внес нефинансовый сектор, который, как и в России, является самым крупным нетто-заемщиком. За этот период он стал более активно занимать у внешнего мира: доля его внешней задолженности в общей увеличилась с 35 до 66%.

Фонд национального благосостояния «Самрук-Казына» был создан в 2008 году и инвестирует преимущественно в национальные активы. Национальный фонд Республики Казахстан создан в 2000 году и вкладывает в основном в иностранные активы.

В финансовом секторе ситуация была прямо противоположная. Перед финансовым кризисом 2008–2009 года доля его внешнего долга от совокупного доходила до 55% (сейчас она составляет всего 5%). Отрицательная международная позиция банков в то время не представлялась серьезной проблемой: режим фиксированного валютного курса и достаточные международные резервы снижали кредитный риск внутреннего заемщика даже по кредитам в валюте. Однако после мирового финансового кризиса, последующей девальвации национальной валюты примерно на 20%, рецессии и падения реальных доходов многие внутренние заемщики не смогли обслуживать кредиты. Способствовало этому и то, что в 2008 году казахстанские банки, активно кредитовавшие строительный сектор, столкнулись с резким падением цен на недвижимость. В результате уровень просроченной задолженности в иностранной валюте начиная с середины 2007-го по 2013 год вырос с 1 до 31%. Из-за невозможности рефинансирования внешнего долга многие банки испытали серьезные проблемы. Системно значимые БТА Банк и Альянс Банк6 не смогли обслуживать свои иностранные обязательства. Из Национального фонда и Фонда национального благосостояния «Самрук-Казына» (НФБ «Самрук-Казына») было выделено 487,5 млрд тенге на поддержку финансового сектора страны, в том числе правительством было приобретено 76% акций Альянс Банка и 78% БТА Банка. Переоценка банками потенциальных проблем валютного риска и ужесточение регулирования со стороны Национального Банка Республики Казахстан привели к уменьшению объема иностранных средств, привлеченных финансовыми организациями.

После того как Национальный Банк Казахстана и правительство страны приняли решение перейти на плавающий обменный курс 20 августа 2015 года, тенге по отношению к доллару США упал более чем на 100%. См. исследование АКРА «Треть «сырьевых» стран погрузилась в рецессию после падения нефтяных цен» от 21 октября 2016 года.

Несмотря на то что банкам удалось сбалансировать свою международную позицию, они остались уязвимы к валютному риску. Стопроцентная девальвация тенге в середине 2015 года временно сделала финансовый сектор нетто-заемщиком по отношению к экономике. Ситуация, нехарактерная для систем с доминирующим банковским сектором (см. Рисунок 5). Это следствие того, что до девальвации доля депозитов в иностранной валюте (55%) существенно превышала долю кредитов в иностранной валюте (29%). Поэтому сумма депозитов и выпущенных долговых ценных бумаг в пассивах после переоценки превысила сумму кредитов и долговых ценных бумаг. Хотя к первому кварталу 2017 года долговые активы банков вновь стали больше обязательств.

Банковской системой Казахстана решены не все задачи. В частности, по оценкам Нацбанка, уровень проблемных займов составляет около 25% ссудного портфеля. Поэтому в третьем квартале 2017 года Национальный Банк Республики Казахстан планирует провести программу оздоровления банковской системы страны. Так, банкам будет предоставлен долгосрочный заем (около 500 млрд тенге) из собственных средств центрального банка страны.

Рисунок 6. Финансовому сектору придется перестроиться, чтобы жить в условиях плавающего курса

Риски снижения финансовой устойчивости компаний, связанные со структурой долгового рынка, могут быть вызваны перекосами валютной структуры, срочности, а также избыточной концентрацией на потенциально неустойчивых контрагентах (как в пассивах, так и в активах). Проблемами могут стать несоответствие долга текущим и ожидаемым денежным потокам и снижение возможностей для рефинансирования. АКРА планирует продолжить работу над картой долговых рынков России и Казахстана: обновленный рейтинговый анализ отдельных эмитентов позволит глубже понять сущность и специфику рисков для секторов в целом.

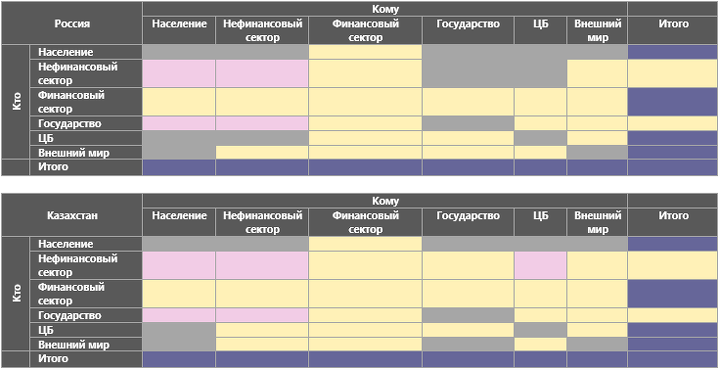

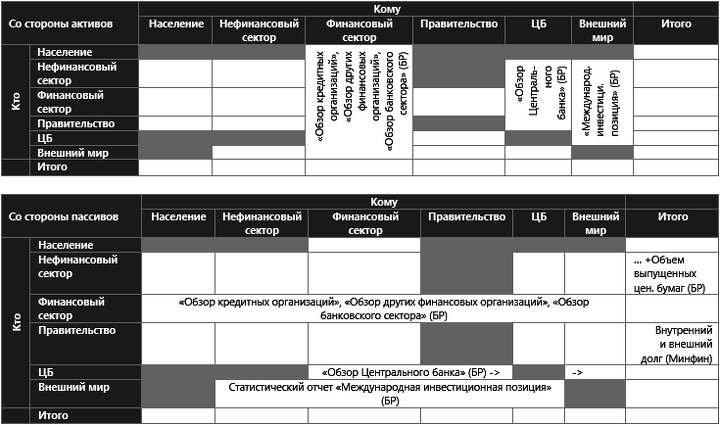

Приложение. Оценка таблиц «кто — кому» для долговых отношений в России и Казахстане

Объектом нашего исследования является долг в форме кредита, займа, депозита или долговой ценной бумаги.

Взаимные финансовые требования в разбивке по институциональным секторам — часть современной системы национальных счетов. Так называемые таблицы «кто — кому» («from-whom-to-whom») так или иначе внедрили в свои финансовые счета статистические ведомства стран еврозоны, а также Японии, Канады. Анализ агрегированных балансов полезен для понимания каналов распространения шоков в экономике, структурных особенностей финансовой системы, способных усилить либо сгладить локально реализовавшиеся риски. При этом помимо объемов взаимных требований используется информация об их срочности, валютной структуре и разбивке по инструментам.

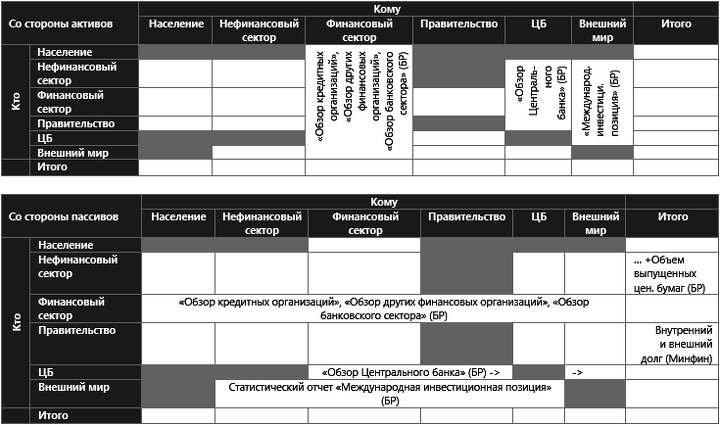

Несмотря на отсутствие таких таблиц в финансовых счетах Системы национальных счетов (СНС) России и Казахстана, из разнородной статистики после введения нескольких предположений удается получить их разумную оценку в разбивке по шести секторам с 2008 года по настоящий момент. Для этого мы предварительно на каждую дату строим две таблицы: первая отражает взгляд на структуру долга со стороны активов определенного сектора, вторая — со стороны пассивов (источники информации перечислены в Таблице 2 и Таблице 3). Затем сводим их в одну итоговую. В идеале в соответствующих ячейках таблиц должны получиться одинаковые цифры, но на практике использование несколько разных подходов к классификации инструментов и к охвату отчитывающихся организаций, а также различная детализация приводят к расхождениям. В таких случаях в итоговой таблице мы используем наибольшее из двух значений.

Таблица 2. Источники информации для предварительных таблиц «кто — кому» по России

Часть ячеек не охвачена статистикой: так, например, недоступна информация об объемах владения долговыми ценными бумагами населением и нефинансовыми организациями. В таких случаях приходится вычислять значение ячейки остатком (см. Таблица 4). В рассматриваемом примере мы вычитаем объем бумаг в активах финансового сектора, правительства, Банка России и внешнего мира из общего объема непогашенных бумаг. Деление между населением и нефинансовыми компаниями приходится делать с применением предположения (см. ниже предположение № 1).

Таблица 3. Источники информации для предварительных таблиц «кто — кому» по Республике Казахстан

Таблица 4. Заполнение итоговой таблицы для России и Казахстана

Дополнительные предположения:

1. Долговые ценные бумаги нефинансового сектора, федерального правительства, регионов и муниципалитетов, не являющиеся активами финансового сектора, ЦБ или нерезидентов, входят в портфели физических лиц и нефинансовых компаний в той же пропорции, что весь портфель ценных бумаг: 30/70 на 01.01.2016 (данные получены на основе информации из финансового счета СНС). Для Казахстана пропорцию определяем экспертным путем: 20/80 в первом случае и 50/50 — во втором.

2. Отношения физлиц с внешними финансовыми и нефинансовыми организациями считаются полностью отраженными в балансах внутренних финансовых посредников.

3. Резервы на покрытие нерегулированных претензий страховых компаний разбиты на требования населения и нефинансовых компаний в таких же долях, как и страховые премии.

Примечания:

1. В охват таблиц не входят краткосрочная кредиторская задолженность, векселя, акции. Но отношения населения и небанковских финансовых организаций приведены с дебиторской задолженностью (менее 0,2% валовых пассивов всех секторов для России).

2. Долг Банка России перед российскими банками включает обязательные резервы.

3. Требования банков к небанковским финансовым организациями (в ячейке «финансовый сектор — финансовому сектору») взяты полностью, в том числе с учетом недолговых активов (для России).

4. Обязательства ПФР по выплате пенсий не учитываются как долг в рамках нашего расчета по России.

5. Большую часть долга и активов небанковских финансовых организаций Казахстана составляет долг ЕНПФ и страховых организаций перед населением, поэтому долг был включен в активы населения и в пассивы финансового сектора. Так как активы ЕНПФ в основном составляют долговые ценные бумаги государства, внешнего мира, нефинансовых компаний и банков, данные активы были включены нами в соответствующих пропорциях в активы финансового сектора.

Таблица 5. «Кто — кому», Россия, трлн руб. (данные на 01.01.2008)

Таблица 6. «Кто — кому», Россия, трлн руб. (данные на 01.01.2017)

Таблица 7. «Кто — кому», Казахстан, трлн тенге (данные на 01.01.2008)

Таблица 8. «Кто — кому», Казахстан, трлн тенге (данные на 01.01.2017)

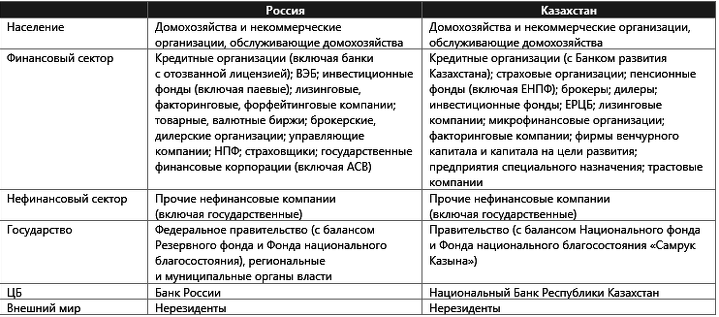

Таблица 9. Классификация агентов по секторам