Законопроект о реформе Отбасы банка уже в мажилисе, но будущее главного игрока на ипотечном рынке Казахстана по-прежнему не определено. Известно лишь, что Отбасы банк, 58% структуры ипотечного портфеля которого приходится на мегаполисы, должен переориентировать фокус на районные центры, моногорода и села. «Курсив» узнал у экспертов, как развернуть ипотечную машину в сторону регионов и изменится ли после перезагрузки монополиста расстановка сил на ипотечном рынке.

Мажилис на заседании 22 ноября в первом чтении одобрил проект Закона о преобразовании Отбасы банка в национальный институт развития. Если закон будет принят, банк получит часть функций местных исполнительных органов. В частности, все списки очередников (646 тыс. человек) будут переданы в электронную базу «Центр обеспечения жильем» Отбасы банка.

Текущие преобразования – один из этапов трансформации Отбасы банка, необходимость которой президент Касым-Жомарт Токаев озвучил в своем послании 1 сентября. Правительству поручено разработать жилищную программу, администратором которой станет Отбасы банк. Среди поставленных задач – сделать жилье для казахстанцев доступнее, обеспечить его распределение по принципу одного окна, а также переориентировать фокус Отбасы банка, 58% структуры ипотечного портфеля которого приходится на мегаполисы, на районы, моногорода и села.

«На мой взгляд, трансформация Отбасы банка схожа с концепцией «Дом.РФ», за минусом того, что строительные функции для разделения рисков сохраняются за КЖК. Строительная отрасль на сегодняшний день нуждается в наведении порядка, перед правительством стоят вопросы стандартизации и формализации отраслевой информации, соблюдения техусловий, планирования, налогообложения, необходимость разобраться с очередниками и так далее. Трансформация – один из этапов решения застарелых вопросов», – считает экономист Эльдар Шамсутдинов.

Расфокусировать внимание

«Цель, которую ставит президент, понятна – охватить населенные пункты, где система жилстройсбережений пока представлена в меньшей степени, если вообще представлена. Логика задачи из послания в том, чтобы распространить позитивный опыт системы на как можно большую часть населения», – говорит руководитель Kursiv Research Сергей Домнин.

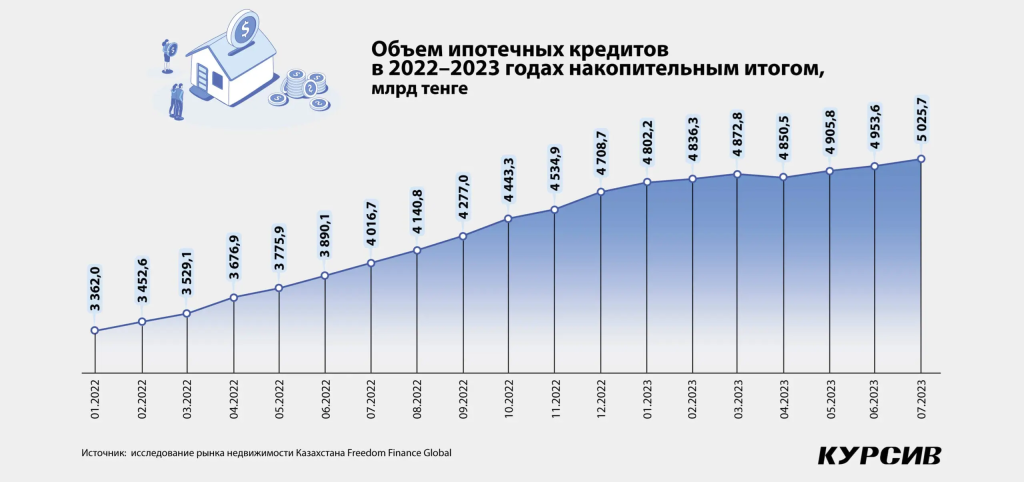

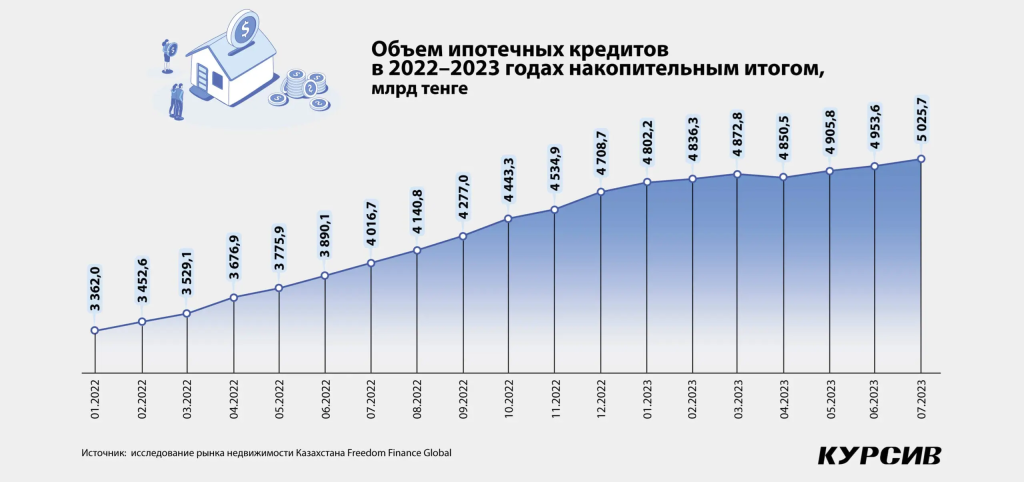

Объем выдачи ипотечных кредитов БВУ в 2022 году составил 1,99 трлн тенге. Общий объем ипотечного кредитования накопительным итогом к началу 2023 года – 4,71 трлн тенге, а к июлю 2023 года – 5,03 трлн тенге.

Основная масса этих кредитов (около 29%), по данным исследования рынка недвижимости РК от Freedom Finance Global, приходится на столицу страны Астану, чуть меньше четверти – на Алматы. Остальные регионы сильно отстают: больше 5% кредитов выдано в ВКО, Улытау, Карагандинской области, области Абай, а также в Шымкенте. Меньше всего – в Туркестанской, Кызылординской и Северо-Казахстанской областях (0,6; 1,4 и 1,5%).

В структуре ипотечного портфеля Отбасы банка по итогам 2022 года почти такое же региональное распределение: 58% приходилось на Астану, Алматы и Шымкент, еще 16% – на урбанизированные Актюбинскую, Восточно-Казахстанскую, Карагандинскую и Улытаускую области. Пять южных регионов, где сосредоточено 32% населения, пока формируют лишь 7% портфеля.

Почтальоны широкого профиля

В самом Отбасы банке говорят, что уже вовсю работают с регионами и селами.

«Сейчас из 298,1 тыс. действующих займов 29,9 тыс. кредитов выданы жителям сельской местности. Из 2,7 млн действующих депозитов 966,2 тыс. открыты казахстанцами, проживающими в селе», – приводят статистику в пресс-службе банка.

Совместно с акиматами банк реализует программы для молодежи не только в Астане и Алматы, но и в Алматинской, Атырауской, Карагандинской, Костанайской, Жамбылской, Актюбинской, Жетысуской, Абайской, Павлодарской, Кызылординской и Мангистауской областях.

«Общий бюджет акиматов и Отбасы банка по реализации региональных программ составляет 118,5 млрд тенге, освоено 95,8 млрд тенге», – добавляют в пресс-службе банка.

С апреля Отбасы банк назначен поверенным агентом программы «С дипломом – в село». Программа предусматривает выдачу кредитов на приобретение или строительство жилья и выплату подъемного пособия в селах. Проект переведен в цифровой формат, через портал otbasybank.kz подано почти 3,9 тыс. заявок на приобретение недвижимости в сельской местности и 2,5 тыс. заявок на подъемное пособие. По программе выделено 20 млрд тенге.

А чтобы добраться до самых отдаленных сел, банк запускает проект «Почтальон-консультант».

«Зачастую в отдаленных населенных пунктах нет интернета, и задача банка – помочь каждому региональному жителю стать ближе к условиям городской жизни в получении банковских услуг. Для этого банк готовится заключить меморандум с национальным оператором почты и привлечь почтальонов в качестве операторов дистанционного обслуживания банка. До конца 2023 года планируется подключить к нему около 100 почтальонов, а в 2024 году – до 500 человек. То есть вскоре почтальоны за дополнительное вознаграждение смогут консультировать сельчан по продуктам/услугам Отбасы банка, подавать за них заявки на открытие депозита и получение кредита», – говорят в пресс-службе Отбасы банка.

Малоэтажный Казахстан

Но чтобы реально увеличить долю присутствия регионов в системе жилстройсбережений и повысить обеспеченность казахстанцев жильем, этого недостаточно, считают эксперты. Государству нужно строить в малых городах и селах инфраструктуру, создавать рабочие места, а также активнее развивать программы, связанные с индивидуальным жилищным строительством.

«Институтам развития необходимо идти в сегмент индивидуального жилищного строительства. У Отбасы банка есть в линейке продукт «Заем на строительство дома», льготные займы по программе «С дипломом – в село». Однако объемы финансирования по этим программам пока крайне скромные. Если говорить о малых городах, то в отдельных случаях спросом может пользоваться и многоквартирное жилье, но для этого акиматам необходимо помочь с инфраструктурой, а застройщикам – с финансированием, и эти задачи уже по линии КЖК, которая выкупает обязательства местных исполнительных органов по льготным ставкам и субсидирует займы застройщиков в БВУ», – высказывает свое мнение Сергей Домнин.

«Программы в регионах пока не работают из-за отсутствия инфраструктуры, высокооплачиваемой работы, ограниченного доступа к школам, медицине. В регионах, где есть земельный фонд, нужно облегчить подключение к сетям, и люди сами будут активно строить частные дома, особенно если стимулировать это через программы Отбасы. Но государство должно участвовать в строительстве дорог, больниц, школ, развивать инфраструктуру в этих районах, – считает партнер Scot Holland | CBRE в Казахстане и Центральной Азии Евгений Долбилин. – Другой вариант – развивать транспорт, чтобы иметь возможность, как в Японии, добраться за час за 200 км на скоростном поезде до работы в ближайшем мегаполисе. Но у нас нет такой инфраструктуры и, скорее всего, не будет. Это финансово никогда не окупится. Поэтому в Казахстане надо развивать ИЖС, такой вариант «одноэтажной Америки».

Под видом БВУ

На сегодня у Отбасы банка около 2,7 млн вкладчиков. Это почти треть населения страны, которые фактически кредитуют друг друга.

«Система ЖСС – это своего рода касса взаимопомощи граждан: пока одни делают накопления, другие получают доступные займы. Такая система позволяет сделать ставку по кредитам очень доступной – от 3,5 до 10% (ГЭСВ от 3,6%)», – объясняют в Отбасы банке.

Именно дешевые кредиты, а точнее отрицательные реальные ставки, делают Отбасы банк привлекательным для многих казахстанцев.

«Клиент, который может участвовать в программах Отбасы банка и кредитоваться под 3,5%, получает такие кредиты. Другие берут промежуточный заем под 12%. Ну а оставшийся спрос удовлетворяют по рыночным ставкам банки второго уровня», – говорит Сергей Домнин.

Доступные ставки позволили Отбасы банку не только существенно нарастить свой кредитный портфель, но и фактически вытеснить с рынка конкурентов.

«По состоянию на январь 2022 года кредитный портфель Отбасы банка составил 2,1 трлн тенге, или 60% от всего объема ипотечных кредитов. При этом доля гибридных продуктов банка, подменяющих концепцию развития жилищных сбережений, составляет 83% от общего портфеля. То есть вместо реализации системы жилищных строительных сбережений Отбасы банк, оперируя государственными средствами, фактически зашел на рынок коммерческого ипотечного кредитования, вытеснив с него частные финансовые структуры», – делают вывод эксперты АЗРК.

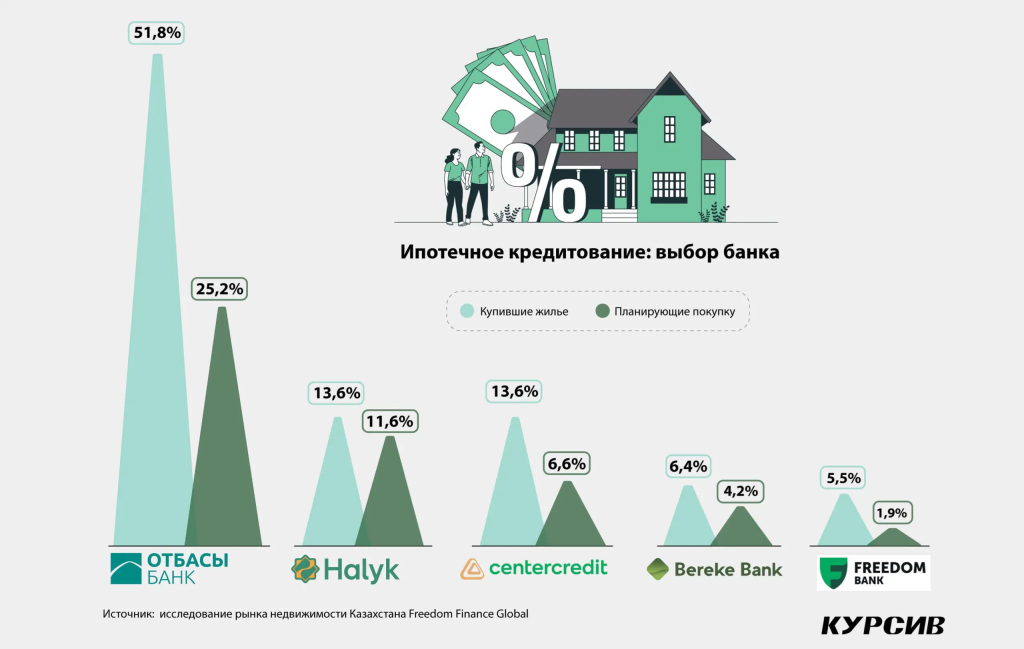

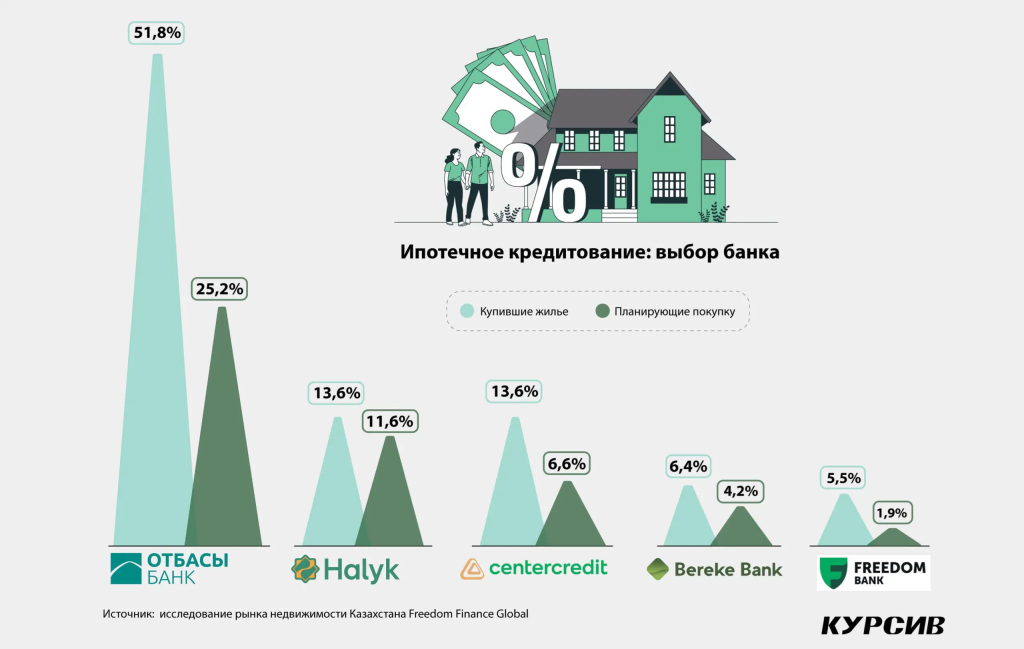

По данным Ассоциации финансистов Казахстана, в 2017 году Отбасы банк и другие БВУ делили рынок ипотеки в пропорции 62 и 38% соответственно. В период с 2018 по 2022 год доля ипотек БВУ сократилась до 1%, но в 2023-м почти вернулась к уровню 2018 года (25%). «Повышению доли БВУ способствовал практически полный уход с рынка программы «7-20-25». Это, во-первых, привело к общему падению количества ипотек, а во-вторых, покупатели квартир, у которых срок сдачи домов попадал на 2023 год, попали в ситуацию, когда им спешно пришлось искать альтернативы «7-20-25» в БВУ», – объясняют аналитики Freedom Finance Global в своем исследовании рынка недвижимости Казахстана.

Закрепиться на позиции

Закрепиться на позиции

Несмотря на возросшую в текущем году долю БВУ, им вряд ли удастся существенно потеснить Отбасы банк. Даже несмотря на неэффективность госсубсидий, разгоняющих инфляцию в сферах льготного кредитования, и перспективы переориентации Отбасы банка на регионы, эксперты пока не видят предпосылок снизить долю присутствия квазигосударственного банка на ипотечном рынке.

«С одной стороны, мы считаем, что субсидирование ставок конечного заемщика не является экономически правильным решением для правительства. Мы согласны с правительством, что необходимо наращивать кредитование реального сектора, от которого начали отказываться БВУ. С другой стороны, мы понимаем, что введение льготных программ важно на фоне высоких ставок и низкой ликвидности населения при существующем дефиците жилого фонда», – говорят во Freedom Finance Global.

«Сегодняшнее место Отбасы на рынке ипотечного кредитования – это естественный процесс, поскольку в условиях экономики догоняющего развития участие коммерческих банков в долгосрочном кредитовании несет риски для финстабильности. Процесс снижения доли будет органическим при достижении и поддержании НБ таргета по инфляции. Насильственные методы по снижению доли Отбасы на рынке приведут скорее к негативным процессам. Поскольку коммерческие БВУ не сосредоточены на стимулировании накопления средств населением, задача комбанков в текущей ситуации – это получение быстрой прибыли без существенных рисков», – считает Эльдар Шамсутдинов.

«Отбасы стал таким большим фининститутом, что по факту БВУ не могут с ним конкурировать в вопросе ипотеки. Основная причина – БВУ, предлагая ипотечные продукты, отталкиваются от ставки НБ РК. При текущей базовой ставке ипотека будет под 20–25%, что почти невозможно. Если закрыть населению доступ к Отбасы, многие казахстанцы просто не смогут взять ипотеку в БВУ. Из-за относительно высокой закредитованности и низкого уровня доходов они попросту не пройдут квалификационные требования обычных банков», – объясняет Евгений Долбилин.

«Три главных города страны в любом случае будут оставаться для всех организаций, выдающих ипотеку, приоритетными, ведь здесь сосредоточен наиболее платежеспособный спрос. Это приоритетные точки как для БВУ, так и для госбанка. Если Отбасы нормативно не запретят выдавать новые займы здесь, то структура рынка вряд ли будет критично меняться в среднесрочной перспективе», – резюмирует Сергей Домнин.

Материнская компания, в свою очередь, не торопится раскрывать суть перезагрузки Отбасы банка.

«Правительству РК поручено с целью операционной эффективности государственной поддержки осуществить структурную трансформацию АО «НУХ «Байтерек» и его масштабную цифровизацию. В рамках данного поручения проводится работа совместно с заинтересованными государственными органами. Рассматриваются различные варианты структурной трансформации группы компаний холдинга, и окончательное решение по данному вопросу еще не принято. Срок завершения данной работы указом президента определен на июнь 2024 года», – сообщил «Курсиву» руководитель пресс-службы НУХ «Байтерек» Болат Садыков.