И ждать ли девальвацию нацвалюты?

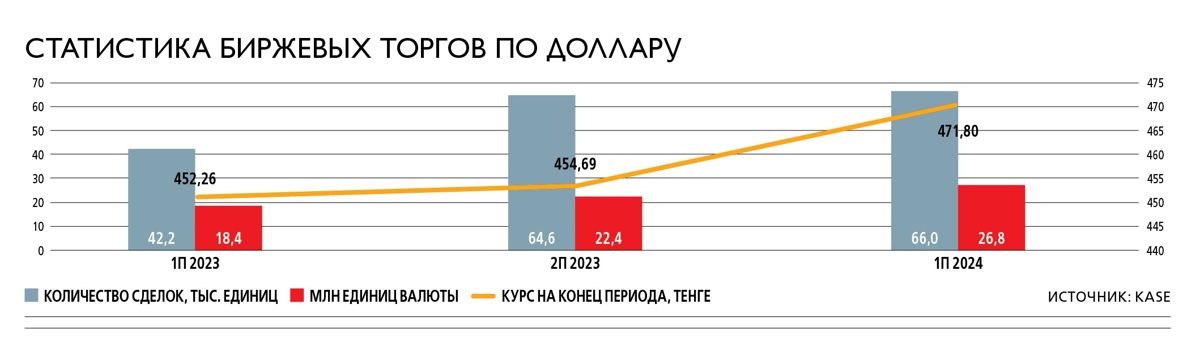

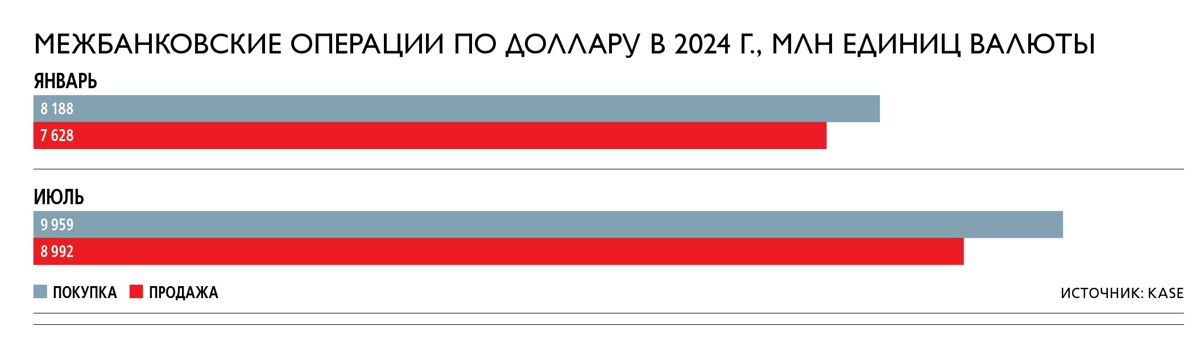

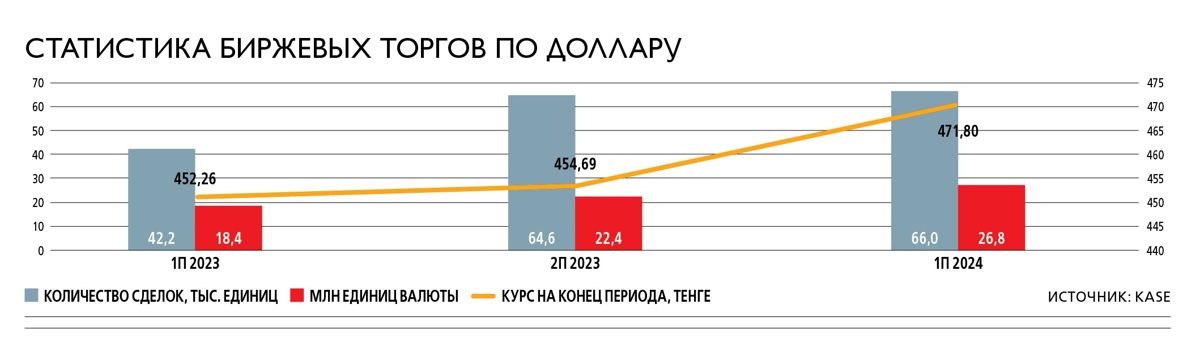

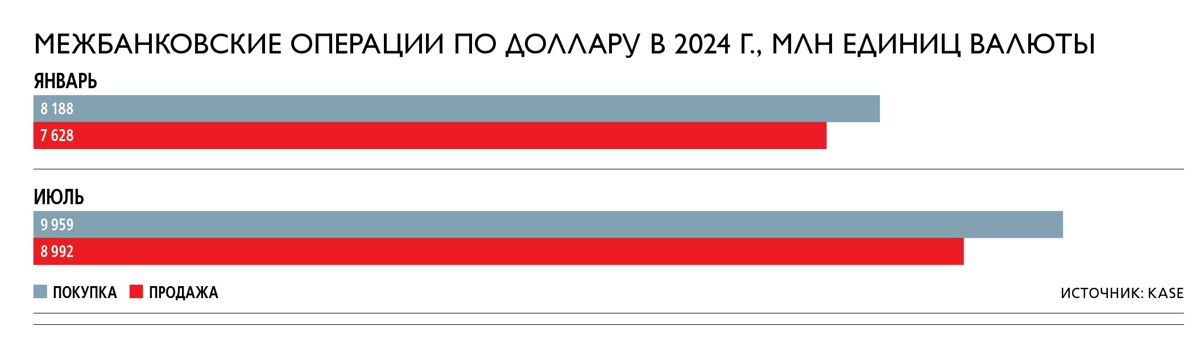

В октябре 2024 года обменный курс доллара превысил 490 тенге за $1 впервые с 2022-го. Глава Нацбанка Тимур Сулейменов прокомментировал журналистам ситуацию. По его словам, национальная валюта возвращается к своим фундаментальным значениям и по этой причине «волноваться не о чем». В 2023 году экономика выросла на 5,1 %, что стало одной из причин укрепления тенге, в 2024-м тенге укрепляли дополнительные трансферты из Нацфонда, пояснил Сулейменов. В этом году в республиканский бюджет не поступает достаточно средств из-за недобора налогов. На покрытие дефицита направлены значительные трансферты из Нацфонда. За пять месяцев было использовано 70 % годового объема трансфертов. Деньги взяты из валютных активов, поскольку средства Нацфонда хранятся в долларах. Значительные объемы продажи валюты на бирже и конвертация ее в тенге увеличили предложение доллара и поначалу спровоцировали падение его стоимости к тенге. По словам Сулейменова, средний объем продаж был в 2 раза выше, чем средний исторический. Нацбанк ежемесячно продавал $850 млн. С июля же объем продаж сократился до $400–450 млн, что возвратило тенге к историческим значениям.

Таким образом, высокая активность Нацбанка помогает избегать резких колебаний и чрезмерного ослабления тенге, но создает искусственное давление на валютный рынок. Если курс дрейфует в сторону ручного управления, перестают работать рыночные сигналы – на рынке возникает нервозность, которая давит на курс.

Аналитик Freedom Finance Global Данияр Оразбаев отмечает, что в целом на обменный курс трансферты из Нацфонда так или иначе влияли всегда – другое дело, что «в последние годы они значительно увеличились, к ним также прибавились продажи акций КМГ и «Казатомпрома». По мнению собеседника, механизм пополнения бюджета вполне соответствует рыночным принципам, так как валюту из Нацфонда нужно в любом случае конвертировать в тенге. Совсем другой вопрос: а нужно ли правительству так сильно полагаться на трансферты из Нацфонда? Ответом, на взгляд Оразбаева, вероятнее всего, является то, что «нужно использовать контрциклическую фискальную политику».

Директор департамента аналитики и исследований BCC Invest Султан Жумагали считает, что долгосрочное использование интервенций «может подорвать доверие участников рынка и инвесторов к национальной валюте». По словам собеседника, фундаментальные факторы, такие как платежный баланс или денежно-кредитная политика, должны играть ключевую роль в определении курса, а не быть подавленными за счет интервенций. Жумагали советует обеспечить более органичное формирование курса тенге на основе рыночных механизмов, что будет способствовать большей стабильности и предсказуемости экономической политики.

Заграница не помогла

На данный момент курс тенге формируется под влиянием множества факторов, среди которых ключевыми являются цены на нефть, динамика внешней торговли, инфляционные ожидания, монетарная политика Нацбанка, а также внутренние экономические процессы. Однако, обращает внимание Жумагали, данные за период с 2018 по 2023 год показывают, что традиционно значимые внешние факторы, такие как нефть, российский рубль и индекс доллара (DXY), имеют слабовыраженную корреляцию с курсом тенге – коэффициент корреляции от 0,45 до 0,52. С начала 2023-го эта корреляция даже снизилась, особенно по отношению к рублю и DXY, что «может свидетельствовать о влиянии других, менее традиционных факторов».

По мнению Жумагали, снижение корреляции может указывать на то, что текущий обменный курс тенге в значительной мере формируется под воздействием внутренних факторов, таких как операции Нацфонда и изменение денежно-кредитной политики. Для того чтобы вернуться к фундаментальным предпосылкам курсообразования, необходимо сократить влияние внутренних вмешательств, например зависимость курса от интервенций со стороны Нацфонда, и усилить роль рыночных механизмов, ориентированных на глобальные экономические тренды и внешнеэкономические показатели. Однако, напоминает эксперт, такие внешние факторы, как нефть, российский рубль и DXY, за период имели слабовыраженные корреляционные связи с курсом тенге. То есть сложилась следующая ситуация: нужно переходить от внутренних факторов курсообразование к рыночным, но в данный момент они слабо работают.

Оразбаев, в свою очередь, напоминает, что помимо изъятий из Нацфонда на обменный курс влияют торговые операции и отток и приток капитала. Торговый баланс остается положительным последние годы ввиду высоких цен на нефть, тогда как капитал больше показывает чистый отток. Текущий счет, который был отрицательным в 2023 году, в первом квартале 2024 года стал положительным. «Это наверняка сыграло свою роль в укреплении тенге до мая. Хотя, несмотря на более высокое сальдо торгового баланса за второй квартал, июньское ослабление, вероятно, было вызвано снижением чистых продаж валюты из Нацфонда и, возможно, увеличением чистого оттока капитала, о чем мы узнаем позже после выхода статистики платежного баланса», – говорит собеседник.

В первом полугодии 2024-го внешний торговый баланс РК сложился с профицитом в $11,7 млрд, что более чем на треть выше по сравнению с аналогичным периодом прошлого года. Аналитики Halyk Finance в отчете «Внешнеторговый баланс РК в первом полугодии 2024 года: сокращение импорта на фоне снижения инвестиций» указывают, что профицит стал итогом продолжающегося снижения объемов импорта, тогда как экспорт товаров немного увеличился. Отрицательная динамика импорта связана с сокращением ввоза машин и оборудования, что, в свою очередь, является следствием снижения инвестиций в основной капитал, особенно в горнодобывающем секторе. Сырьевая направленность экономики страны продолжает оказывать влияние не только на экспортные, но и на импортные показатели, говорится в отчете. Экспорт РК в первом полугодии 2024-го поддержали высокие нефтяные котировки, в среднем составившие $84 за баррель за счет стабильного спроса со стороны Китая, геополитических конфликтов на Ближнем Востоке наряду с обязательствами по сокращению предложения нефти странами ОПЕК+. В результате этого доходы от экспорта казахстанской нефти за полугодие выросли в годовом выражении на 6,8 %, до $21,9 млрд.

Будет ли девальвация

В Halyk Finance во втором полугодии 2024-го в целом ожидают некоторое увеличение показателей импорта, «однако более умеренно, чем в 2022–2023 годах, когда они расширялись двузначными темпами за счет реэкспорта». Значительных изменений по объемам экспорта не предвидится на фоне стагнации нефтедобычи в стране и снижения инвестиций в основной капитал. За счет улучшения торгового баланса можно ожидать умеренного снижения дефицита текущего счета до 2,5 % к ВВП, делают прогноз аналитики.

Суммируя комментарии экспертов, можно прийти к выводу, что в данный момент тенге не имеет веских фундаментальных причин для сильного укрепления. Правительство продолжает ожидать по итогам 2024 года экономический рост на уровне прошлогоднего. Независимые эксперты более консервативно оценивают ситуацию и дают динамике ВВП не больше 3,8–3,9 %.

Приток валюты через прямые инвестиции усыхает. Правительство стимулирует экономику бюджетными вливаниями. Низкая собираемость налогов заставляет влезать в карман Нацфонда (альтернатива – максимально повышать налоги). Надежда – на рост нефтяного экспорта, однако страна не такой глобальный игрок, чтобы влиять на происходящие на мировом рынке процессы.

На фоне «танцев тенге с долларом» подорожала стоимость инвестиционного золота, что подтверждает нервозность частных инвесторов. На 25 августа 2024-го Нацбанк оценивал 1 грамм желтого металла в 38,5 тыс. тенге против 29,5 тыс. тенге в январе. Инвестиционное золото прибавило в цене 30 %. Одновременно оживился спрос населения на наличные доллары. В социальных сетях вновь вернулись к теме доллара за 500 тенге. К слову, в Нацбанке курса 500 тенге за $1 в не ждут, о чем Сулейменов сказал журналистам, комментируя июньское укрепление тенге.

Скорее всего, Нацбанк приложит максимум усилий и не допустит валютного шока – нет фундаментальных причин для такого ослабления тенге. Другой вопрос – дадут ли тенге ослабиться до неких комфортных уровней для выполнения затратной части бюджета?

Жумагали считает, что слабое наполнение бюджета налогами и снижение прямых иностранных инвестиций формируют высокую вероятность ослабления тенге для выполнения затратной части бюджета. «Правительство может использовать курс как инструмент для увеличения доходов в тенговом выражении, особенно при условии продолжения экономических трудностей», – поясняет собеседник. Тем не менее, на его взгляд, в условиях высокой инфляции и зависимости от импорта приоритетом Нацбанка должно быть снижение инфляции к таргетируемым уровням: удорожание доллара приведет к росту цен на импорт, что усугубит инфляционные процессы. Исполнение бюджета также важно, но в краткосрочной перспективе стабилизация инфляции должна быть приоритетной задачей, убежден собеседник.

Оразбаев не ожидает дальнейшего искусственного снижения тенге ради сокращения дефицита бюджета, так как ослабление тенге приведет к росту инфляции, с чем активно борется Нацбанк последние два года. «Такая мера возможна, если Нацбанк будет покупать намного больше валюты для ЕНПФ, так как сложно будет сократить изъятия из Нацфонда для пополнения бюджета из-за того, что он является дефицитным. Но и покупка валюты для ЕНПФ ограничена ликвидными активами фонда, которых не так много последние годы», – замечает собеседник. Поэтому сценарий «долгосрочного искусственного снижения стоимости тенге маловероятен». Тем не менее в краткосрочном периоде Нацбанк «имеет все возможности для этого, если ненадолго уменьшит объем продаж валюты из Нацфонда, как это было в недавние месяцы».

Оценивая возможный курс тенге к концу 2024 года, Оразбаев отмечает, что на текущий момент казахстанская валюта все еще находится под некоторым давлением продавцов. Это «выражается в слабом укреплении на фоне возвращения объемов чистых продаж из Нацфонда до $500–600 млн, не говоря уже о вялом влиянии августовского налогового периода». «Тем не менее мы остаемся при мнении (которое было сформировано на ранних этапах последнего падения тенге), что рыночно справедливый курс должен составлять около 470 тенге», – говорит Оразбаев.

На конец 2024 года Freedom Finance Global ставит целевой диапазон 468–478 тенге за доллар. Однако аналитики параллельно следят за уровнем 480, который можно назвать психологической отметкой, сдерживавшей нацвалюту от дальнейшего падения. «В случае если курс доллара продолжит медленно расти выше данной отметки, мы не ожидаем каких-либо дополнительных действий от регулятора, поскольку это не будет считаться как рыночная волатильность. Поэтому есть определенные риски того, что рынок может встретить уровни выше 480 как «новую реальность» и принять ее, что усложнит в последующем его обратное возвращение», – комментирует Оразбаев.

По мнению Жумагали, укрепление фундаментально слабого тенге, наблюдаемое в первой половине 2024-го, не отражало равновесные значения нацвалюты. Дальнейшее резкое ослабление тенге при падении объемов продажи валюты из государственных фондов «является закономерным фактором». Сейчас курс колеблется в пределах 485-490 тенге, притом что впервые за два года счет текущих операций стал положительным и сложился в профиците. Таким образом, говорит собеседник, уровень даже 480 тенге за доллар является привлекательным для участников рынка для продажи американской валюты при продолжении текущей бюджетной политики (трансферты из Нацфонда). Однако, учитывая снижение стоимости нефти и понижение прогнозов ОПЕК и МЭА по спросу на «черное золото», это «может усилить девальвационные ожидания на валютном рынке».