«Курсив» изучил отчетность Jusan за 2020 год, которую финучреждение опубликовало с задержкой почти на девять месяцев

Опоздав почти на девять месяцев, Jusan Bank обнародовал финансовую отчетность за 2020 год. Рынок давно ждал этот документ, поскольку в нем должны были быть раскрыты детали покупки АТФБанка. Kursiv media изучил опубликованные раскрытия, а заодно подытожил, сколько денег государство потратило на спасение двух банков, которые поглотил Jusan.

Аудированная отчетность Jusan Bank за позапрошлый (!), 2020 год была размещена на сайте КASE две недели назад (17 марта), хотя по правилам биржи дедлайн истек ровно в середине 2021 года. В феврале, отвечая на запрос Kursiv media, в банке сообщили, что у них были дела поважнее.

«Задача по присоединению АТФ имела наивысший приоритет, поэтому в ее реализации были задействованы практически все ресурсы обоих банков, а с регулятором был согласован план мероприятий по устранению нарушений сроков публикации отчетности», – отметили в Jusan.

После публикации отчетности выяснилось, что «приоритеты» здесь ни при чем. Отчетность была подготовлена своевременно: правление банка утвердило ее 15 апреля 2021 года, а под аудиторским заключением стоит виза от 19 апреля. На вопрос, почему отчетность увидела свет только через 11 месяцев после подписания (а также на все остальные вопросы, касающиеся опубликованной отчетности), в банке не ответили.

Бессменным (за исключением одного случая) внешним аудитором Jusan Bank является компания «КПМГ Аудит». Она проводила аудит Цеснабанка с 2007 по 2016 год и всякий раз выносила безусловно-положительное мнение по его отчетности. В 2017-м Цеснабанк сменил аудитора и привлек компанию BDO Kazakhstan, которая тоже не усомнилась в достоверности отчетности банка. В середине 2018-го на рынок просочился инсайд, что Цеснабанк получил экстренный кредит от Нацбанка в размере 150 млрд тенге, после чего власти заявили, что необходимо спасать и банк, и его заемщиков-аграриев, которые внезапно стали неплатежеспособными. Одна только прямая поддержка от государства составила свыше 1 трлн тенге, а в начале 2019-го у банка сменился бенефициарный собственник: на смену семье Джаксыбековых пришел частный «Назарбаев Фонд» (через аффилированную компанию First Heartland Securities).

Новые акционеры вернули КПМГ для проведения аудита. КПМГ признала отчетность банка за 2018 год недостоверной.

Kursiv media спросил у «КПМГ Аудит», были ли в практике компании случаи, когда утвержденная отчетность публиковалась с такой задержкой. Кроме того, редакция поинтересовалась, проводила ли КПМГ аудит АТФБанка за 2020 год (КПМГ бессменно аудировала этот банк с 2009 года и всегда выносила безусловно-положительное заключение). Компания не ответила по существу, заявив: «В силу договорных обязательств с нашим клиентом мы не можем предоставить ответы на ваши вопросы».

Просто бизнес

Сделка между Jusan и АТФ была закрыта 29 декабря 2020 года. Официальные подробности по факту ее заключения были минимальны (хотя сделка готовилась давно; см. статью «Почему покупка АТФБанка не стала новостью для рынка»). Во-первых, от сторон сделки было известно, что продавец (хозяин АТФ Галимжан Есенов) получит не деньги, а долю в Jusan Bank в размере 20%. Во-вторых, в день финализации сделки (29 декабря 2020 года) АРРФР констатировало, что весь собственный капитал АТФ (124 млрд тенге) ушел на создание провизий. В-третьих, АРРФР сообщило, что после покрытия убытков Есеновым новый акционер влил в АТФ 97 млрд тенге, «сформировав достаточный уровень капитала в соответствии с требованиями регулятора». Этими тремя пунктами все официальные подробности и ограничились.

Между тем рынок интересовало, получил ли Jusan господдержку в рамках данной сделки (и если да, то какую). 18 ноября 2020 года на сайте KASE появилось сообщение от государственного АО «Фонд проблемных кредитов» о выкупе части ссудного портфеля АТФ на сумму 174 млрд тенге. Спустя несколько часов это сообщение было удалено (как объяснила биржа, по просьбе источника информации), но интрига осталась. Судя по вышедшей отчетности Jusan, выгода этого банка от покупки АТФ оказалась очень близка к вышеназванной дезавуированной сумме, только была достигнута другими инструментами.

До запоздалого выхода аудированной отчетности Jusan Bank было известно, что его неконсолидированная прибыль в 2020 году составила 42 млрд тенге (данные Нацбанка). Это был шестой показатель в секторе с отставанием почти на порядок от дуэта лидеров: Халык тогда заработал 318 млрд, Kaspi – 232 млрд. Теперь выясняется, что консолидированно в 2020 году группа Jusan заработала 258 млрд тенге – больше, чем Kaspi.

Главными источниками прибыли Jusan послужили две статьи доходов: от покупки АТФ (171 млрд тенге) и от модификации и первоначального признания долга перед госучреждениями (125 млрд тенге). Первая статья – это предмет договоренности между покупателем и продавцом. Jusan посчитал, что справедливая стоимость чистых активов АТФ на дату покупки составляла 205 млрд тенге, и вычел из нее возмещение, причитающееся Есенову за 20%-ную долю, в размере 34,5 млрд тенге. Вторая статья – это господдержка.

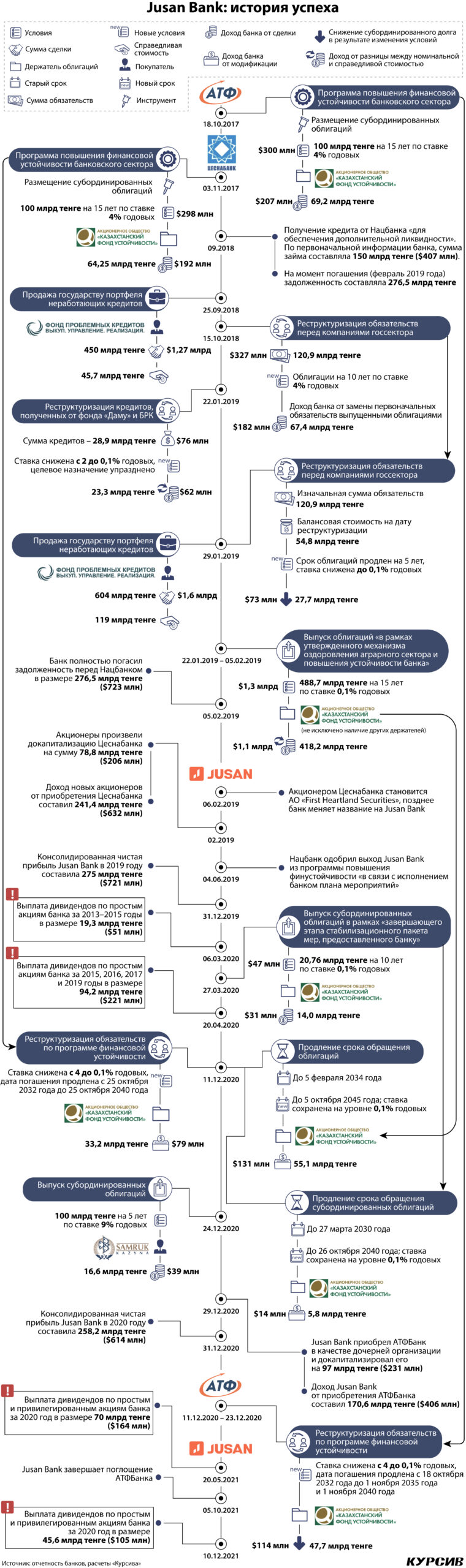

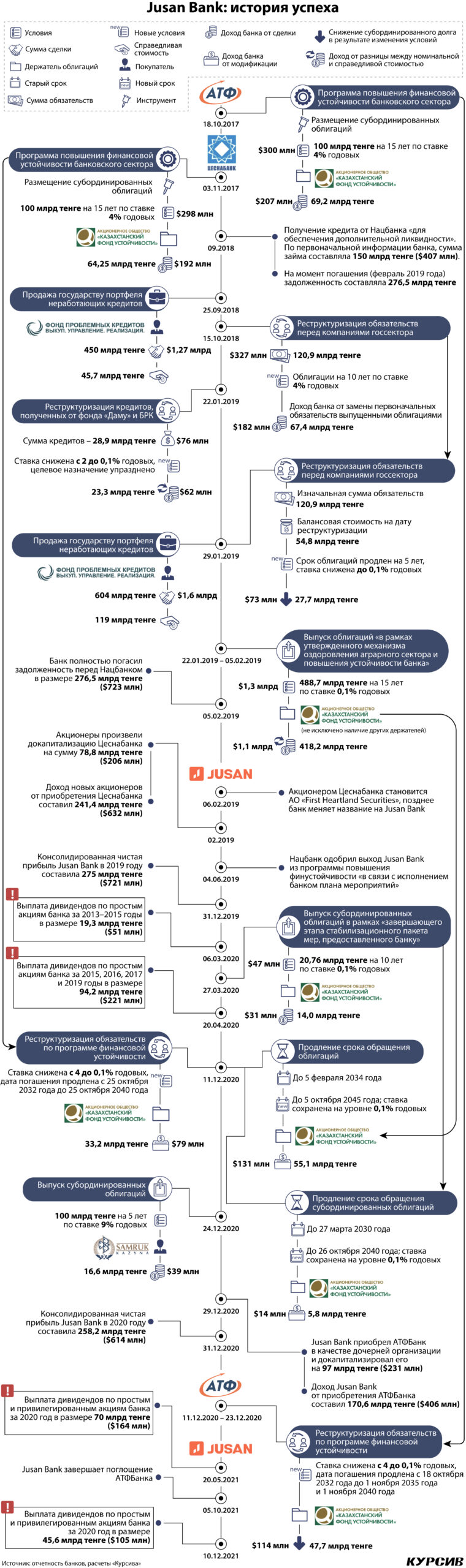

Непосредственно в рамках покупки АТФБанка Jusan получил от государства поддержку в виде четырех инструментов (см. инфографику). Во-первых, Jusan выпустил субординированные облигации на 100 млрд тенге под 9% годовых. Покупателем этих бумаг стал фонд «Самрук-Казына». Банк признал доход от этой сделки (разница между номинальной и рыночной стоимостью) в размере 16,6 млрд тенге. Сделка была совершена, когда ФНБ возглавлял Ахметжан Есимов (по данным СМИ, он приходился или приходится зятем Галимжану Есенову), а в совет директоров «КазМунайГаза» входил Энтони Эспина (бывший предправления АТФ). Как сообщили редакции в «Самрук-Казыне», облигации банка были приобретены «во исполнение решения единственного акционера в целях оказания позитивного влияния на стабильность финансовой системы страны». «На текущий момент ведутся работы по пересмотру условий», – добавили в пресс-службе ФНБ.

Облигации на сумму 100 млрд тенге, выкупленные «Самрук-Казыной», были выпущены 24 декабря 2020 года. Докапитализация АТФ на сумму 97 млрд тенге произошла через пять дней. В январе 2021 года Jusan Bank сообщал Kursiv media, что купил АТФ «за счет собственных средств на рыночных условиях». На новый запрос, была ли докапитализация АТФ произведена на деньги, привлеченные от «Самрук-Казыны», банк не ответил.

В остальных трех случаях «донором» выступил Казахстанский фонд устойчивости (КФУ, «дочка» Нацбанка, оператор программы повышения финансовой устойчивости). Он не дал банку новых денег, но существенно смягчил условия по имеющимся долгам. В том числе были реструктурированы обязательства банка по программе финустойчивости, доставшиеся в наследство от Цеснабанка (срок продлен на 8 лет, ставка снижена с 4 до 0,1% годовых). Итого поддержка от КФУ составила почти 110 млрд тенге. Нацбанк на запрос редакции не ответил.

Уместно вспомнить, что в июне 2019-го Jusan с подачи Нацбанка был выпущен из программы финустойчивости «в связи с исполнением плана мероприятий». Однако 27 марта 2020 года банк получил от КФУ очередной практически бесплатный транш в рамках «завершающего этапа стабилизационного пакета мер». Более того, в декабре 2020-го (уже в рамках сделки по покупке АТФ) этот субординированный заем был продлен еще на 10 лет, до 2040 года. Доход Jusan от двух этих сделок составил 20 млрд тенге.

Зато выйдя из программы финустойчивости, Jusan начал щедро платить дивиденды своим акционерам (крупнейшим из которых является «Назарбаев Фонд»). 6 марта 2020 года они получили 19,3 млрд тенге (а всего три недели спустя Jusan, по сути, восстановил эту ликвидность через привлечение 21 млрд тенге от КФУ).

20 апреля (когда страна сидела на жестком карантине, а регулятор рекомендовал банкам воздержаться от дивидендных выплат) Jusan распределил акционерам сразу 94 млрд тенге. Тем самым владельцы Jusan с горкой отбили годичной давности инвестиции в докапитализацию Цеснабанка (79 млрд тенге в феврале 2019-го).

В 2021 году у хозяев Jusan тоже все было хорошо: двумя траншами, в мае и октябре, им было выплачено 116 млрд тенге. Докапитализация АТФ, как и Цеснабанка, окупилась быстро и с лихвой.

У топ-менеджеров Jusan Bank качество жизни (в смысле благосостояния) в 2020 году улучшилось более чем десятикратно. В целом расходы банка на персонал по итогам года выросли почти вдвое (с 15,9 млрд тенге в 2019 году до 30,2 млрд в 2020-м). В структуре этих расходов вознаграждение ключевым управленцам взлетело космически – с 1,2 млрд до 13,9 млрд тенге. Для сравнения: наибольшие затраты на вознаграждение топам (после Jusan Bank) позволяет себе Халык. По итогам 2020 года Халык заплатил ключевым управленцам 3,1 млрд тенге.

В отчетности Jusan Bank не указано, кого следует считать ключевым управленцем, но, как правило, в эту категорию входят члены СД и правления. На конец 2019 года СД и правление Jusan Bank состояли из пяти и четырех человек соответственно. Таким образом, средняя ежемесячная зарплата топов Jusan в 2020 году составила 128,7 млн тенге, или около $312 тыс. в месяц.

Хотели как лучше

Хотели как лучше

Аудированная отчетность АТФ за 2020 год не опубликована до сих пор и, возможно, так и не появится в публичном доступе, хотя банк присутствовал на рынке до октября 2021 года. Однако в консолидированной отчетности Jusan раскрыты обязательства АТФ по ценным бумагам. Из этой информации следует, что государство в лице Нацбанка сократило долговую нагрузку АТФ перед его продажей. По состоянию на конец 2020-го у АТФ появились суборды, датированные декабрем. Сравнение с предыдущим отчетным периодом показывает, что эти бумаги были выпущены взамен субордов, размещенных в 2017-м в рамках программы финустойчивости. Ставка по новым бумагам снижена с 4 до 0,1%, дата погашения продлена частично на 3 года, частично на 8 лет. В 2017 году, когда суборды были размещены впервые (номиналом 100 млрд тенге), АТФ признал доход от этой сделки в размере 69 млрд тенге. В 2020-м, если сравнивать данные на начало и конец последнего квартала (период, когда произошла сделка с Jusan), субординированный долг АТФ сократился на 48 млрд тенге.

Истории Цеснабанка и АТФ в принципе ставят под сомнение эффективность Программы повышения финансовой устойчивости банковского сектора, которую инициировал и запустил Нацбанк в 2017 году. Из пяти банков – участников программы (Bank RBK, Евразийский, Цеснабанк, АТФ и Банк ЦентрКредит) два прекратили существование, и оба, так уж совпало, были поглощены Jusan. На старте программы было заявлено, что деньги от КФУ выдаются на условиях срочности, платности и возвратности. Сегодня можно увидеть, что для Jusan Bank (как правопреемника Цеснабанка и АТФ) госфинансирование в рамках программы стало практически бесплатным (0,1% годовых) и почти бессрочным.

В случае с АТФ возникают также вопросы к процедуре оценки качества активов (AQR). По ее итогам было установлено, что по состоянию на 1 апреля 2019 года АТФ нуждался в допровизировании на сумму 124 млрд тенге. За период с 1 апреля 2019 года по февраль 2020-го (дата подведения итогов AQR), по данным Нацбанка, акционер АТФ принял меры по улучшению качества ссудника, списанию проблемных кредитов и принятию дополнительных залогов, в результате чего дефицит провизий сократился до 44 млрд тенге. Предполагалось, что данный дефицит будет закрыт частично акционером (за счет докапитализации банка на 10,3 млрд тенге), но в большей степени – за счет гарантии от Фонда проблемных кредитов (на сумму 33,8 млрд тенге). Сделка между Jusan и АТФ показала, что проблемы последнего были гораздо глубже: на допровизирование ушло 124 млрд тенге. С другой стороны, не исключено, что покупатель преувеличил масштаб проблем, чтобы выторговать лучшую цену (в том числе через объемы господдержки). На 1 сентября 2021 года (последняя отчетная дата до сдачи лицензии) АТФ заработал 138 млрд тенге чистой прибыли (во многом за счет восстановления провизий). После объединения Jusan и АТФ эта прибыль куда-то испарилась.