«Курсив» изучил отчетность портфельных компаний «Самрук-Казыны»

По состоянию на начало года ФНБ, согласно неконсолидированной отчетности, держал на текущих банковских счетах и депозитах около 340 млрд тенге, а еще 330 млрд «инвестировал» в долговые бумаги БВУ

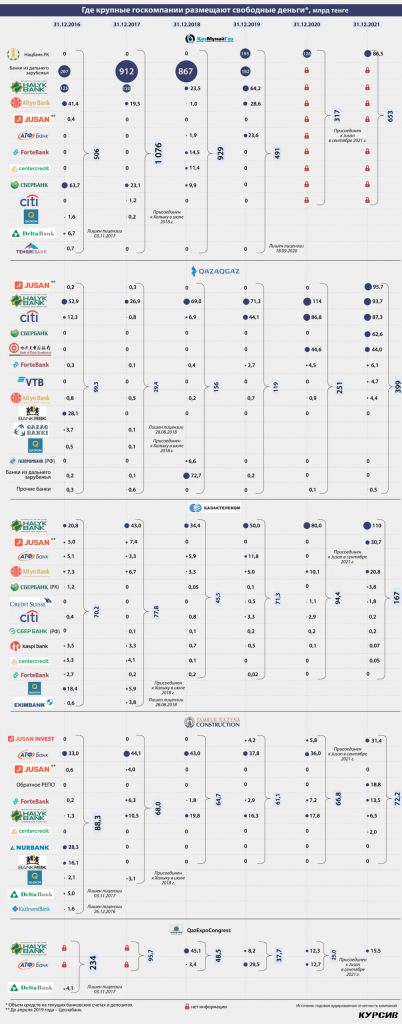

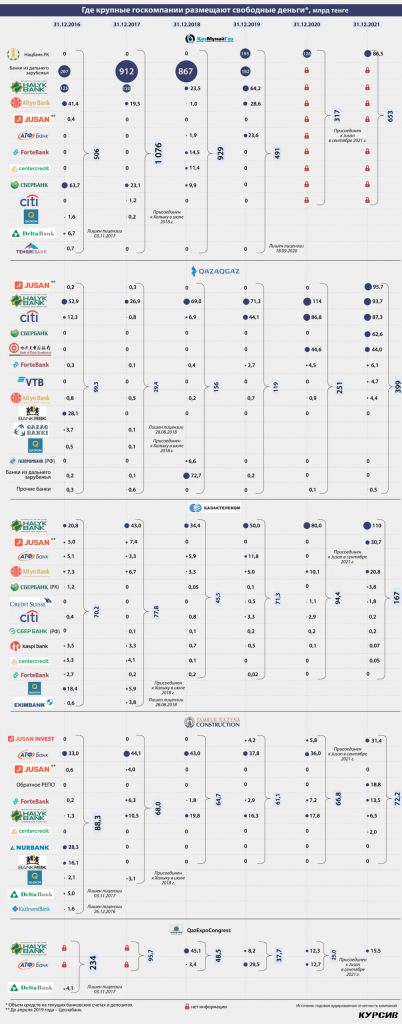

Казахстанские госкомпании в свое время потеряли немало денег, неудачно размещенных в дефолтных отечественных банках. «Курсив» изучил, как изменились предпочтения игроков квазигоссектора по хранению свободной ликвидности после банкротств либо реструктуризации обязательств целого ряда БВУ.

Информация о том, кому доверяют свои деньги компании квазигосударственного сектора (КГС), является чувствительной как для самих компаний, так и для банков. Для КГС – потому что к ним могут (и должны) возникнуть вопросы в случае, если банк, в котором размещены средства, допустил дефолт. Для банков – потому что государство занимает большую долю в экономике РК и, как следствие, в фондировании банковского сектора. Высокая концентрация госсредств в том или ином банке может свидетельствовать не о его надежности, а о наличии у его акционеров сильного административного ресурса. Сами эти банки могут находиться в плачевном состоянии, как это было в случае с Bank RBK (осень 2017-го), Цеснабанком (осень 2018-го) и АТФ (2020 год).

Изучив отчетность портфельных компаний «Самрук-Казыны», «Курсив» не обнаружил у них единых стандартов прозрачности и раскрытия информации в отношении размещения временно свободной ликвидности. Шесть «дочек» ФНБ (QazaqGaz, «Казахтелеком», «Самрук-Энерго», KEGOC, Samruk-Kazyna Construction, Samruk-Kazyna Ondeu) и две «внучки» (РД КМГ, «КазТрансОйл») раскрывают эту информацию в разрезе банков. Пять – никогда не раскрывали («Эйр Астана», «Казатомпром», КТЖ, Qazaq Air, «Казпочта»). «Тау-Кен Самрук» перестал раскрывать в 2021 году, «КазМунайГаз» – после 2019 года. Как сообщили «Курсиву» в пресс-службе КМГ, против такой детализации выступили банки. «Изменение в 2020 году презентации кредитного риска связано с требованиями банков-контрагентов», – отметили в компании.

Поскольку в отношении как минимум восьми других госкомпаний банки такого требования не выдвигают, возможно, оно было инициировано каким-то уникальным институтом, с которым работает только КМГ. Из отчетности компании известно, что в 2019-м она разместила «краткосрочный» депозит в Нацбанке на сумму $500 млн, срок которого затем продлевался, а сами деньги частично изымались.

К концу 2021-го размер этого вклада сократился до $200 млн. В КМГ отказались раскрывать причины такого оригинального способа размещения и условия вклада, сославшись на конфиденциальность, но сообщили, что в настоящее время депозитов в Нацбанке у компании нет.

В Нацбанке «Курсиву» рассказали, что депозит КМГ «сроком до 1 года» был привлечен в рамках исполнения дорожной карты по координации мер макроэкономической политики между правительством и Нацбанком. Действительно, в дорожной карте, одобренной в мае 2019-го (за месяц до выборов нового президента после ухода Назарбаева в отставку), есть пункт о переводе временно свободных валютных средств КГС на счета в Нацбанке. Это была одна из мер по обеспечению стабильности валютного рынка. В Нацбанке не стали уточнять, почему вклад КМГ пролежал у них дольше, чем планировалось, но сообщили, что на сегодня депозит изъят компанией полностью.

Сам фонд «Самрук-Казына» тоже не раскрывает информацию о размещении свободной ликвидности в разрезе банков. На вопрос «Курсива» о том, почему ФНБ и его «дочки» неодинаково прозрачны, в «Самрук-Казыне» не ответили.

По состоянию на начало года ФНБ, согласно неконсолидированной отчетности, держал на текущих банковских счетах и депозитах около 340 млрд тенге, а еще 330 млрд «инвестировал» в долговые бумаги БВУ. В сумме это ровно 2% от долговой нагрузки всего банковского сектора РК на 1 января, которые приходились именно на материнский фонд, без учета обязательств БВУ перед портфельными компаниями.

В марте этого года стало известно (не из уст ФНБ, а из отчетности Jusan, которая была обнародована с опозданием почти на 9 месяцев), что в конце 2020-го ФНБ купил облигации Jusan Bank на 100 млрд тенге. Скорее всего, эмитент перенаправил эти деньги на докапитализацию АТФБанка в размере 97 млрд тенге, которая была произведена через 5 дней после продажи облигаций. Ставка по бумагам была ниже рыночной (9% годовых), в результате доход Jusan от этой сделки составил 16,6 млрд тенге. Как сообщили тогда «Курсиву» в ФНБ, бумаги Jusan были приобретены «по решению единственного акционера для оказания позитивного влияния на стабильность финансовой системы страны», при этом «на текущий момент ведутся работы по пересмотру условий» (подробнее см. материал «Чисто неорганически» в № 11–12 от 31.03.2022).

Текущий статус «работ по пересмотру условий» неизвестен. В конце июня недавно назначенный председатель правления Jusan Bank Нурдаулет Айдосов заявлял, что банк намерен поэтапно вернуть часть господдержки, «оказанной в свое время Цеснабанку и АТФ». Это заявление прозвучало сразу после собрания акционеров Jusan, где было принято решение не выплачивать дивиденды за 2021 год. Однако на днях выяснилось (из сообщения на КASE), что мажоритарный акционер Jusan в лице компании First Heartland Securities (FHS) передумал и хочет получить от банка дивиденды в размере 1042 тенге на акцию.

Арифметические расчеты показывают, что общая сумма дивидендов составит 171 млрд тенге, из них на долю FHS приходится 135 млрд, а на долю экс-владельца АТФ и нынешнего миноритария Jusan Галимжана Есенова (которого СМИ называют бывшим зятем Ахметжана Есимова, возглавлявшего ФНБ с декабря 2017-го по март 2021-го) – около 34 млрд (при условии, что ему причитается вся сумма без каких-либо ограничений). Решение о выплате дивидендов должно быть принято 24 октября на внеочередном собрании акционеров Jusan. Уместно вспомнить, что в течение двух предыдущих лет Jusan четырежды радовал своих владельцев дивидендами на общую сумму 229 млрд тенге, что эквивалентно $541 млн.

В случае дефолта АТФБанка госфонд мог потерять как минимум 36 млрд тенге – столько денег в конце 2020 года держала в АТФ портфельная Samruk-Kazyna Construction (в прошлом – АО «Фонд недвижимости «Самрук-Казына»). Ранее группа ФНБ фиксировала консолидированные убытки в размере 36,7 млрд тенге от конвертации требований к Цеснабанку, в результате которой 55 млрд тенге, лежавшие на счетах и депозитах, превратились в по сути бесплатные (0,1% годовых) облигации с погашением в далеком 2034 году.

Еще раньше, осенью 2017-го, почти такая же участь постигла 42 млрд тенге, доверенные Bank RBK, вместо которых ФНБ и его «дочки» получили 15-летние облигации DSFK (коллекторская компания, принадлежащая Владимиру Киму) с символической ставкой 0,01%. Разница в том, что во втором случае бумаги обеспечены частичной гарантией аффилированной с банком «Корпорации Казахмыс» (на сумму 50 млрд тенге совокупно для ФНБ, Нацбанка и «Байтерека»). В декабре этого года срок гарантии истекает, и кредиторы вправе забрать у «Казахмыса» причитающиеся им компенсации. Например, для «КазТрансОйла», державшего в Bank RBK 5 млрд тенге накануне дефолта, размер гарантии составляет 1,4 млрд тенге, и компания намерена «незамедлительно воспользоваться правом ее требования». Примечательно, что наибольший ущерб от реструктуризации обязательств Bank RBK понес QazaqGaz (тогда еще «КазТрансГаз»), хранивший там 14 млрд тенге. Дело в том, что примерно до середины 2016-го одним из акционеров Bank RBK был Кайрат Шарипбаев, который в то время курировал направление транспортировки и продажи газа в КМГ, а позднее, до 14 января 2022 года, возглавлял QazaqGaz в качестве председателя правления.

Однако дисконты «Самрук-Казыны» применялись в отношении не только банков, оказавшихся на грани разорения (или покупателей таких банков), но и в отношении внешне вполне благополучных игроков. Осенью 2018-го ФНБ конвертировал депозит объемом 220 млрд тенге, размещенный в ForteBank, в облигации того же банка с погашением через 6 лет, в декабре 2024-го. На 1 сентября 2018 года общий объем средств юрлиц в Forte составлял 651 млрд тенге, то есть депозит отдельно взятого ФНБ занимал 34% в этой сумме. Средняя ставка по вкладам ФНБ на конец 2018-го составляла 9,8%, при этом доходность по облигациям Forte была установлена на уровне лишь 4% годовых. Дисконт ФНБ по данной сделке составил 46 млрд тенге и был отражен в отчетности как «финансовые расходы». Вся эта информация раскрыта в неконсолидированной отчетности ФНБ за 2018 год.

В отчетности Forte за 2018 год утверждается, что условия старого депозита «Самрук-Казыны» и полученных фондом новых облигаций являются «схожими» (в последующих отчетностях «схожие» условия превратились в «аналогичные»), при этом банк зафиксировал доход от сделки в размере 9 млрд тенге, а балансовую стоимость этих бумаг на конец года оценил в 138 млрд. В свою очередь сам банк осенью 2018-го купил облигации ФНБ, КТЖ и «Казатомпрома», справедливая стоимость которых составила 75 млрд, 75 млрд и 71 млрд тенге соответственно (номинальная стоимость и размер ставки в отчетности не указаны). По информации банка, бумаги Forte, которые ФНБ получил взамен депозита, выступают в качестве обеспечения обязательств ФНБ перед Forte по тем облигациям, которые приобрел банк.

Доходность по квазигосударственным бумагам, купленным Forte, можно узнать (и сравнить ее с доходностью бумаг Forte, купленных «Самрук-Казыной») из отчетности эмитентов. В документах ФНБ сказано, что 28 сентября 2018 года фонд разместил облигации на сумму 75 млрд тенге с купонным вознаграждением 9,25%. 25 сентября размещение с точно такими же параметрами осуществила компания КТЖ. Облигации «Казатомпрома» на сумму 70 млрд тенге, выпущенные 11 октября, имели не столь высокую ставку (4,6%), зато обладали такой привлекательной опцией, как индексация к доллару.