Давно здесь не писал... Зато скоро напишу, как разработать методику и автоматизировать МСФО 9 за 75 дней. На личном опыте.

А пока порассуждаю, что надо делать, чтобы сохранить достаточность капитала после внедрения МСФО 9. И, как всегда, на личном опыте.

Ввод в действие с 01 января 2018 года МСФО 9 приведёт к значительному изменению в подходах к созданию банками резервов на возможные потери по индивидуальным кредитам и группам кредитов (кредитным портфелям). В результате объёмы созданных резервов также изменятся. Снижение достаточности капитала, прогнозируемое многими аналитиками, заставило Базельский комитет в марте выпустить специальные Стандарты — «Временные подходы к регуляторному использованию резервов, рассчитанных в соответствии с подходами, принятыми в финансовой отчётности, и переходные положения» (документ ).

Регуляторные органы начнут полностью учитывать рассчитанные в соответствии с МСФО 9 резервы гораздо позднее 01.01.2018 (переходный период ограничен пятью годами). Однако внешние пользователи отчётности — инвесторы, рейтинговые агентства, контрагенты — будут сразу использовать результаты учёта ожидаемых потерь и оценивать на их основе достаточность капитала банка. Поэтому уже сейчас размер ожидаемых потерь, рассчитанных банком, имеет значение.

Проблемы достаточности капитала при расчёте резервов в соответствии с МСФО 9 на групповой основе

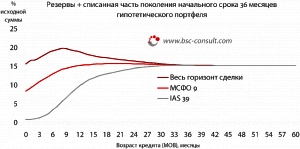

Основной эффект, определяющий объём резервов, рассчитанных на групповой основе, — вызревание. Учёт этого эффекта обязателен в соответствии с пп. B5.5.5(e), B5.5.10, B5.5.17 (a, e, p) Стандарта. Влияние макроэкономики, исходного кредитного качества кредитов, работы с просроченной задолженностью — всё это вторично, хотя учёт этих эффектов также требуется Стандартом. Объём резервов, который требуется в итоге создать в соответствии с МСФО 9, практически не отличается от объёма резервов, который создаётся банками сейчас. Разница только в вызревании: резервы по МСФО 9 быстрее отражают будущие убытки.

Что нужно сделать, чтобы резервы по МСФО 9 на 01.01.2018 не стали неожиданностью для банка? Очевидно, не достаточно просто их рассчитать, например, на 01.10.2017, и слепо верить, что за оставшиеся три месяца они существенно не изменятся. Расчёт резервов — это не область веры. Вызревание может быть весьма большим (в примере на приведённом графике резервы по МСФО 9 за три месяца в некоторые моменты растут на 30%). Поэтому эффективный проект по внедрению МСФО 9 должен включать в себя элементы бюджетирования. Не достаточно рассчитать резервы по МСФО 9 на отчётную дату. Нужно построить технологию управления активами и пассивами с учётом резервов МСФО 9.

Управление объёмом резервов, рассчитанных в соответствии с МСФО 9

Обычно банки сегментируют свои кредитные портфели для раздельного применения группового и индивидуального расчёта. Групповой расчёт обладает рядом преимуществ перед индивидуальным:

+ он прогностичен, и оценка степени его прогностичности (качества) не представляет сложности, поскольку всё это основано на статистических методах;

+ он технологически проще, поскольку не подразумевает анализа и обработки данных отдельных заёмщиков.

Индивидуальный расчёт резервов неизбежен для уникальных крупных кредитов. Анализ отдельных заёмщиков, основанный на сценарных допущениях, позволяет при необходимости оказывать влияние на общий объём рассчитанных резервов.

Однако управление резервами на основе группового подхода на самом деле более эффективно. В соответствии с пп. 5.5.4, 5.5.17©, 5.5.18 МСФО 9 объём создаваемых резервов должен учитывать прогнозную информацию о будущей макроэкономической конъюнктуре. Выбор обоснованного сценария будущего позволяет определить создаваемый объём резервов. Единственным условием для управления группового расчёта — наличие технологии, позволяющей эффективно его осуществлять.

Три источника необоснованного завышения резервов

При реализации МСФО 9 банки применяют ряд методологических упрощений. Не все такие решения безобидны с точки зрения эффективности использования капитала.

Точный учёт графика платежей может снизить резервы на 20%

Банки часто применяют базельскую формулу ожидаемых потерь (EL = PD × LGD × EAD). Для кредита со среднегодовой вероятностью дефолта 0,05 и LGD = 1 эта формула оборачивается резервами в размере 5% от суммы кредита.

Если заёмщик по данному кредиту выплачивает основной долг ежеквартально в течение 2 лет, а процентная ставка по кредиту составляет 10% годовых, ожидаемые потери, рассчитанные согласно п. B5.5.29 МСФО 9 как разница между контрактными платежами и денежными потоками, которые банк ожидает получить, составит 3,9% от суммы кредита. Источник этого «выигрыша» в объёме резервов — дисконтирование по эффективной процентной ставке.

Отказ от раздельной оценки PD и LGD позволяет обоснованно снизить резервы на 10%

МСФО 9 не содержит термина «потери при условии дефолта» (LGD). Поэтому модели, применяемые банком для расчёта резервов в соответствии с МСФО 9, могут по-другому моделировать ожидаемые убытки, нежели по базельской формуле. Поскольку события дефолта и восстановления из дефолта зависимы (уровень потерь при условии дефолта зависит от вероятности дефолта), моделирование убытков как произведения PD на LGD является весьма приблизительным подходом.

По нашей оценке, для портфелей кредитования физических лиц отказ от раздельного моделирования вероятности дефолта и потерь при условии дефолта в пользу непосредственного моделирования ожидаемых кредитных потерь как целого может предотвратить необоснованное завышение резервов на 10%. Кстати, такой подход допускается §398 базельского .

Сегментация портфелей должна быть статистически обоснованной

Групповые методы расчёта обесценения хорошо работают тогда, когда в портфеле достаточно много кредитов. Однако сегментация в банке может ориентироваться не только на МСФО 9, но также может быть обусловленной решением ряда управленческих задач, не связанных с управлением кредитным риском, либо историческими причинами. Поэтому не все портфели кредитов физическим лицам состоят из достаточного числа кредитов, чтобы допускать применение групповых методов. В результате резервы по таким портфелям могут быть существенно переоценены. Отказ от исторически сложившейся сегментации в пользу сегментации, обусловленной исключительно задачами оценки кредитного риска, позволяет повысить качество моделей и избежать необоснованного резервирования.