Выпуск облигаций будет делиться на три класса по степени риска

В октябре 2020 года ожидается проведение первой сделки секьюритизации ипотечных займов в Казахстане, передает LS.

Об этом в ходе "Дня эмитента" на KASE сообщил глава Казахстанской ипотечной компании (КИК) Адиль Мухамеджанов.

"Ипотечный рынок Казахстана в последние годы динамично развивается и совокупный жилищный портфель уже в 2,5 раза превышает докризисные объемы. Вместе с тем, принимая во внимание общие темпы развития экономики, необходимо отметить, что отношение объема выданных кредитов к ВВП по-прежнему находится на низком уровне и составляет 3,5%. Для сравнения: в США данный показатель достигает 56%, в России – почти 7%. Именно в целях привлечения средств институциональных инвесторов в действительно интересный рынок ипотечного кредитования была разработана сделка секьюритизации. Ее проведение ожидается в октябре 2020 года", – отметил он.

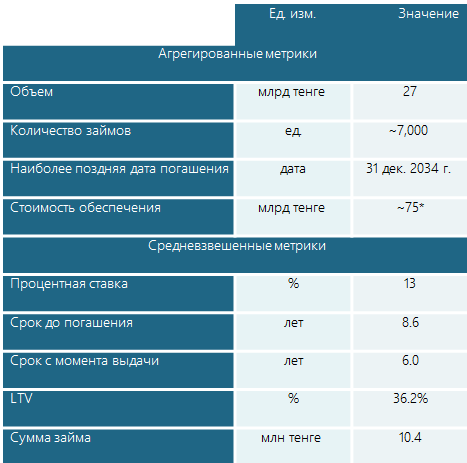

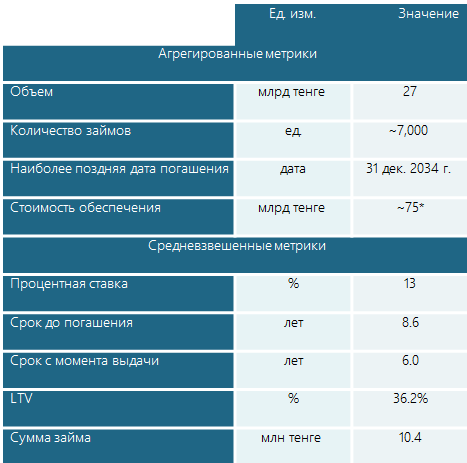

Вместе с тем зампредседателя Tengri Partners Investment Banking (организатор) Ильяс Цакалидис назвал основные параметры портфеля. В частности, по данным на начало сентября сумма основного долга составляет около 27 млрд тенге, количество займов – 7 тыс. ед., дата погашения – до 2035 года, а совокупная стоимость обеспечения – около 75 млрд тенге.

"Данный портфель будет предлагаться широкому кругу институциональных инвесторов. Окончательный кредитный риск базируется на самом портфеле займов. Другое дело, что сделка структурирована таким образом, чтобы нивелировать риски. Отмечу, что номинальная стоимость облигаций составит 1 тыс. тенге. Больше всего ипотечных кредитов представлены жилищными, первоначальными кредиторами по которым выступили, БЦК (25%), AsiaCredit Bank (18%) и КИК (15%). Меньше всего – Tengri, АТФ, Евразийского и Jusan (по 6%). Все ссуды, купленные у фининституов, прошли двойную экспертизу – оценку банка и проверку КИК", – сообщил Цакалидис.

Помимо этого, он добавил, что средневзвешенная доходность выделенного портфеля составляет 13,05%, а расчетный коэффициент убытков при дефолте – 15%.

"Структура данных бумаг представлена тремя траншами: класс А – объем достигает почти 21 млрд тенге (78,1%), купонная ставка – 11,6% годовых. Класс В – объем 3,7 млрд тенге (13,8%), ставка – 12,6%. Класс С – объем 2,1 млрд тенге (8,1%), ставка – плавающая. Сделка предполагает траншевую секьюритизацию, организованную по принципу действительной продажи (true sale) выделенного портфеля займов в пользу специальной финансовой компании (СФК). Оригинатор (КИК) определяет портфель кредитов и продает его СФК. В свою очередь финкомпания финансирует приобретение выпуском облигаций трех классов. Наиболее доходный и самый рисковый младший класс С приобретает оригинатор", – пояснил Цакалидис.

Также зампредседателя инвесткомпании подчеркнул, что на дату размещения бумаг будет сформирован резервный фонд в размере 4% от размера облигаций класса А. Он будет использован в случае необходимости для погашения обязательств.

"Держатели бумаг двух старших классов получают фиксированные купоны, а держатели младшего транша C имеют право на получение излишнего спреда – положительной разницы между полученным процентным доходом по портфелю займов с одной стороны и суммой операционных расходов СФК и купонных выплат по двум старшим классам облигаций (А и B) – с другой. Кроме того, операционное управление займами осуществляется КИК в качестве сервисного агента, что значительно снижает уровень операционного риска СФК", – сообщил Цакалидис.

В заключение он отметил, что были проработаны механизмы защиты инвесторов. В частности, все займы в портфеле однородные и рабочие, свободные средства размещаются в безрисковые инструменты в тенге, а также аудит портфеля проводится компанией из большой четверки.